国庆黄金周消费热潮即将到来,是时候让人们频繁消费了。各家银行的信用卡部门也在紧锣密鼓地推出各种优惠活动,吸引消费者的注意力,并借此机会扩大业务规模。

在扩大内需、消费升级、金融科技蓬勃发展的背景下,信用卡业务迎来新的发展机遇。然而,随着市场竞争的日益激烈,信用卡在获取客户和风险控制方面仍面临诸多挑战。

事实上,各大银行都将信用卡作为零售转型的重要抓手,加大了产品开发和业务布局,近年来总体保持良好的增长态势。与此同时,不少银行在卡片设计上也聚焦年轻人消费新趋势,推出多种主题卡产品。

在此背景下,《投资者网》根据上市银行2021年的年中报告,详细梳理了银行信用卡业务的数据,对发卡数量、贷款余额、消费金额等指标进行了排名,并选取了信用卡业务实力较强的银行,专门推出了《银行信用卡业绩十强榜》专题,展示各家银行信用卡业务的综合实力和优势,具体介绍了为用户带来便利和特色的信用卡产品。

在业内人士看来,信用卡行业的健康发展不仅有利于发挥其促进内需、构建“双循环”新格局的作用,对银行践行普惠金融、实现共同富裕目标也具有重要意义。

发卡量稳步增长,工行排名第一,招商银行破亿。

今年上半年,随着疫情影响逐渐减弱,国内经济和居民消费明显恢复,信用卡行业各项指标也有所上升。

央行发布的《2021年第二季度支付体系运行总体情况》显示,截至2021年二季度末,全国信用卡、贷记卡数量7.9亿张,较上月增长0.73%;每个人持有0.56张信用卡和信用卡,这意味着平均每两个人中就有一个人使用信用卡。截至二季度末,银行卡授信总额20.23万亿元,较上季度增长3.01%。

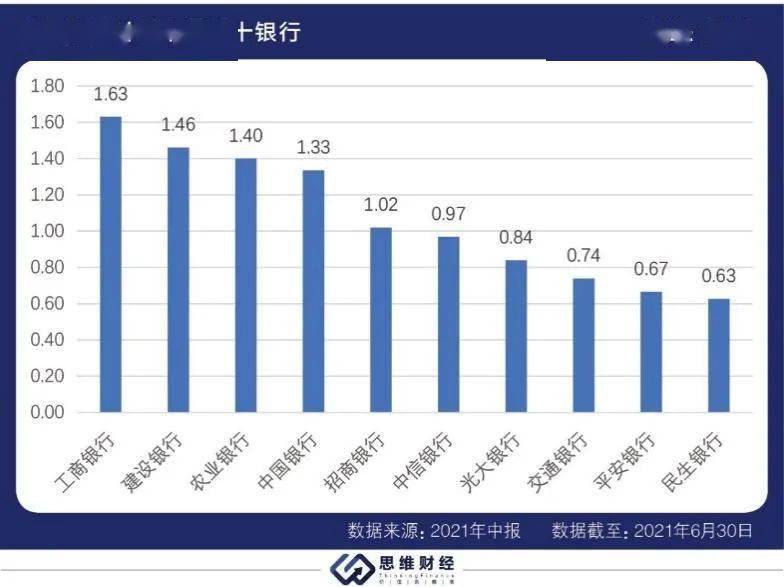

上市银行披露的中期报告显示,截至今年6月末,累计发卡量达亿张,包括工行、建行、农行、中行、招商银行,分别为1.63亿张、1.46亿张、1.40亿张、1.33亿张、1.02亿张。此外,中信银行、光大银行、交通银行、平安银行、民生银行位列前十,发卡量分别为9683.18万张、8390.25万张、7377万张、6652.74万张、6263.12万张。

工行仍保持行业“龙头”地位。年中报告显示,银行卡发卡量达11.5亿张,较去年底增加2318万张,其中借记卡9.8724亿张,信用卡1.6293亿张。

据悉,该行持续优化工行信用卡产品体系,推出工银运通清卡、“美丽中国阳光海南”主题信用卡、工银全球简易白金数字卡等新产品。优化优质客户前置审批方案,通过定制专属产品、信贷政策、业务流程、服务方案,加强GBC(政务、产业、消费)联动获客;根据现有客户群,结合客户画像,匹配差异化、分层化的运营策略。该行还积极拓展信用卡分期付款业务,加强优质汽车厂商、4S门店、总经销商在总分期付款业务上的合作,聚焦行业龙头和全国连锁优质商户开展总营销,探索家装家居新领域分期付款业务试点。

从6月末的信用卡贷款余额来看,中国建设银行以8394亿元排名第一,其次是中国银行

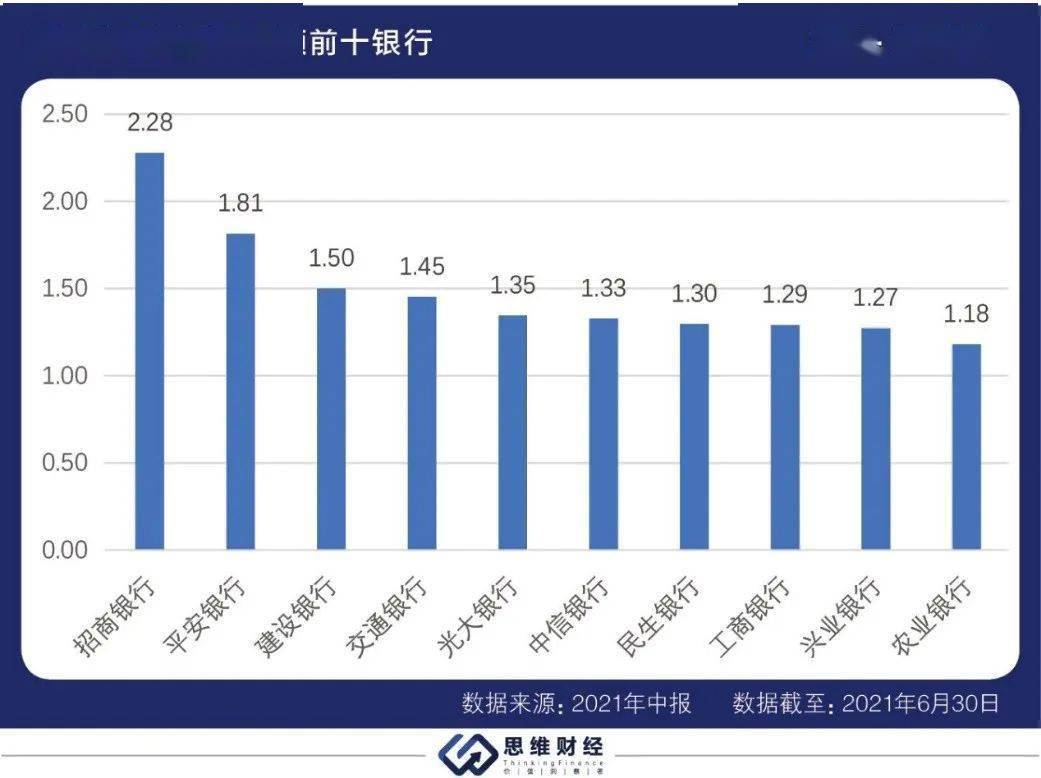

看上半年信用卡支出,招商银行以2.28万亿元排名第一,其次是平安银行1.81万亿元,建设银行1.5万亿元。第四至第十位分别是交通银行、光大银行、中信银行、民生银行、工商银行、兴业银行和农业银行,消费金额分别为1.45万亿元、1.35万亿元、1.33万亿元、1.3万亿元、1.29万亿元、1.27万亿元和1.18万亿元。

建行信用卡的核心指标也处于行业领先水平。创新数字化管理思路和方式,持续加强信用卡业务精细化管理,打造具有市场竞争力的爆款产品。同时与30余家头部商户合作打造“龙卡信用卡折扣666”营销品牌,加大分期产品创新,推动新能源汽车分期业务发展,推进优惠商圈建设。

六大国有银行中,邮储银行信用卡数据相对较差,信用卡余额3985.91万。但增速较快,较上年末增长8.32%。上半年共发行新卡466.97万张。信用卡消费金额为5389.81亿元,同比增长17.1%;信用卡业务收入61.79亿元,同比增长21.2%。

在信用卡业务上,被称为“零售之王”的招商银行可以与国有大银行一较高下。其上半年消费位居行业第一,同比增长11.85%。

而且也是唯一发卡量破亿的股份制银行。中报显示,该行加大技术升级和产品创新力度,推动信用卡业务长足发展。具体包括:持续优化客群结构,完善场景获客全流程管理,提升流量使用效率,同时洞察年轻客群需求,推出面向高校毕业生群体的“FIRST毕业生信用卡”,完善年轻客群产品布局;持续拉升交易规模,加大线上交易经营力度,通过“笔笔返现”“天天锦鲤”等活动形成持续、高效、规模化的客户动员能力。

风控管理升级,不良率总体下降

在信用卡快速发展的过程中,如何保持资产质量稳定同样是银行不容忽视的课题。

从中报数据来看,有可比数据的11家全国性商业银行,今年6月末信用卡不良率普遍下降。具体而言,有7家银行信用卡不良率低于2%。农业银行最低,仅为1.1%,其后依次是邮储银行、建设银行、招商银行、工商银行、兴业银行、浦发银行。

在资产质量指标变化方面,邮储银行信用卡不良率较去年末下降0.62个百分点,改善情况最为显著;而11家银行中只有中信银行信用卡不良率较去年末提升,增长0.06个百分点。

上半年,各家银行在加强信用卡风险管理方面也有诸多举措。其中,农业银行坚持稳健型风险偏好,推进智能化、差异化、集约化、总分一体化的信用卡智慧风控体系建设。贷前加强精准授信和差异化授信,前移风控关口;贷中强化风控监测,推进信用卡风险监控体系升级;贷后持续推进核销、资产证券化,提升清收处置成效,信用卡资产质量保持在行业前列。

建设银行应用人脸识别、OCR 图片识别、证件在线核验等线上核验工具,提升线上反欺诈能力,加强信用卡资金疑似流入房产、投资、生产经营领域及套现行为的主动侦测,主动智能风险管理水平有所提高。

招商银行持续优化信用卡新户结构与资产组合,提升共债风险识别防范能力,推动贷后业务向智能化运营转型,信用卡资产质量企稳向好。信用卡贷款入催率及回收率已基本恢复至疫情前水平,后端催收能力也明显提升。

兴业银行则主动适应市场环境变化,着力打造精细化、一体化的信用卡业务风险管理体系,快速提升风险防控能力。其构建精细化风险分层体系,通过引入外部信用评分增加客户风险识别维度,形成风险策略差异化、动态化的调整机制;发行报告期内首单信用卡不良资产证券化项目,多渠道加大不良资产处置力度;整合催收资源和渠道,进一步深化“总分联动”属地清收管理模式,压降不良资产。

加强场景布局,抢占“Z世代”市场

作为零售转型的重要抓手,信用卡市场成为各家银行的必争之地。如何通过数字化方式获客,拓展消费场景,进而提升客户服务能力,都是商业银行探索的重点。

“场景”是近年来频频出现的热词,也是信用卡增长的突破口,各家银行纷纷加大场景布局,力求为客户带去沉浸式消费体验。

例如,中信银行紧扣用户真实消费需求,做强信用卡基础性功能产品账单分期,大力拓展场景分期,以多元化场景满足客户全消费周期需求。

招商银行则升级“饭票”“影票”场景生态化建设,聚焦“优惠的吃”与“优惠的看”,以便利店为突破口进行“轻零售”场景的延伸拓展;同时着力提升智能化服务水平,明确服务交互去中心化策略,以技术为驱动力,精准匹配客户诉求,灵活对接服务渠道,全面提升服务交互效率、体验与价值。

近来零售业务发展较快的平安银行也加速推进信用卡场景化经营,重点围绕生鲜超市、轻食饮品、加油停车等行业深化场景布局,联合超过10万家门店,持续构建场景和打造开放生态;持续优化“月月狂欢8”“天天88”等品牌性活动,全面贴合客户的消费需求。该行还深化数据赋能,创新打造链式经营模式,基于客户行为精准预判需求,为客户精准推荐各类活动优惠及服务,提升客户活跃度。

值得注意的是,商业银行愈发重视对年轻客群喜好和需求的挖掘。随着代表未来的“Z世代”步入社会,并成为网络上最活跃的一股力量,他们是信用卡瞄准的新战场。

打破次元壁,发力年轻赛道,一些银行已经有针对性地推出信用卡产品,并开展各种优惠活动。比如,广发银行近期推出广发文创卡系列产品,旨在满足年轻消费群体追求时尚和个性的生活风格,彰显传统文化基因的积淀和创新。浦发银行联手B站推出bilibili主题信用卡(小电视版),以B站大会员年卡为核心,客户办卡成功后通过指定银联渠道任意消费,即可获得bilibili大会员年卡福利。交通银行也开始聚焦年轻优质客群,推出高达、洛天依、KPL等多款主题卡产品。近期该行还启动“最红星期五”的升级营销活动——“超级最红星期五”,给消费者带来更多实惠。