原标题:26家银行涉房贷款占比下降。谁还在踩红线?

北京商报今日记者宋艺彤。

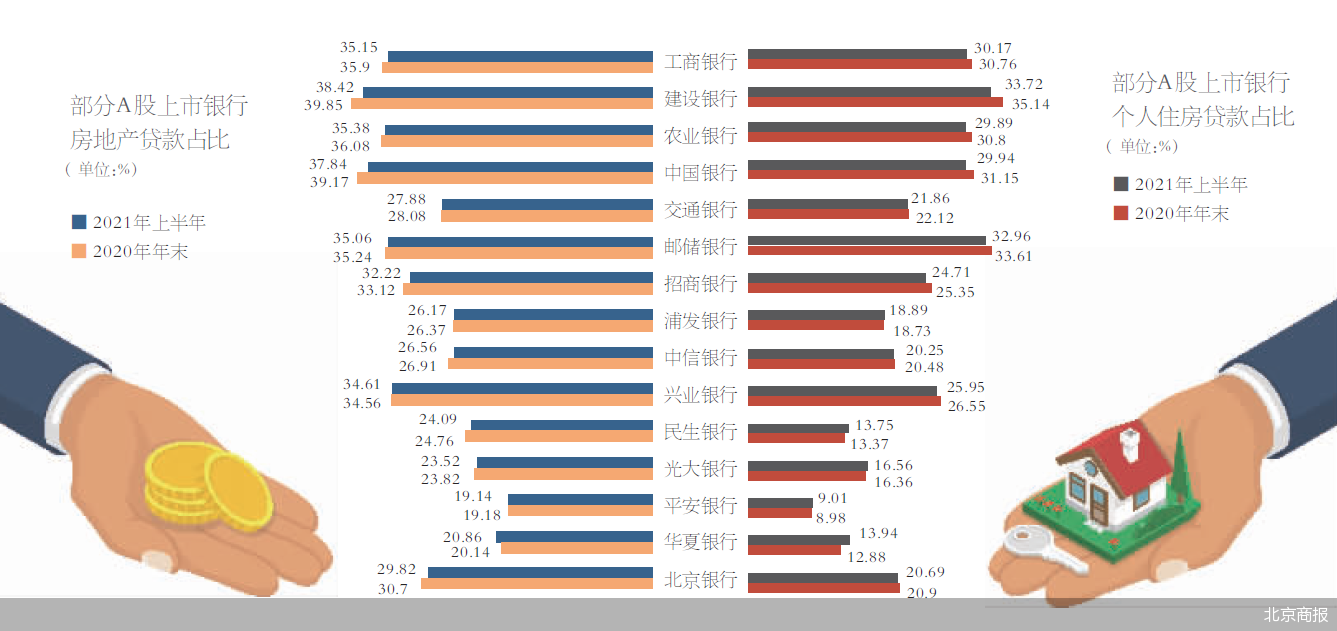

2021年是房地产贷款集中度新规实施的第一年。9月2日,北京商报记者发现,在严格执行国家对房地产集中度管理要求的背景下,a股上市银行涉房贷款占比大幅下降。在披露数据的39家银行中,26家银行房地产贷款占比较去年底有所下降,21家银行个人住房贷款占比较去年底有所下降。然而,一些房地产企业受到流动性不足、“历史存量”问题亟待解决等多重因素的干扰。还有一些银行的指标依然高于监管“红线”。

整体合规性。

去年底,央行和中国银行业监督管理委员会联合发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》号文件,对中资大型银行、中资中型银行、中资小型银行和非县域农村合作机构、县域农村合作机构、村镇银行五类机构设定了房地产贷款上限和个人住房贷款上限,并规定自2021年1月1日起执行。

上述通知规定,第一档中资大型银行房地产贷款占比上限和个人住房贷款占比上限分别为40%和32.5%;第二档中资中型银行占比分别为27.5%和20%;三年级中资小银行和非县级农村合作机构的比例分别为22.5%和17.5%。

现在,房地产贷款集中度新规实施已经半年了。a股上市银行住房贷款整体表现如何?9月2日,北京商报记者今日梳理2021年半年报发现,在41家a股上市银行中,除了新上市银行上海农商银行、紫金银行外,其余39家银行均公布了房地产贷款相关数据。在监管的约束下,涉房贷款占比下降已成为普遍现象。在披露数据的39家银行中,有26家银行的房地产贷款占比较去年底有所下降,占比超过60%。

在排名靠前的国有银行中,中国银行、农业银行、工商银行、建设银行、交通银行和邮政储蓄银行的住房相关贷款占比呈现稳步下降。具体来看,截至今年上半年,上述6家国有银行房地产贷款占比分别为37.84%、35.38%、35.15%、38.42%、27.88%和35.06%,较上年末分别下降1.34、0.7、0.75、1.01、0.19。

排在第二位的上市银行中,招商银行、北京银行、民生银行、中信银行、光大银行和上海浦东发展银行上半年房地产贷款占比也出现明显压降。数据显示,截至今年上半年末,上述银行房地产贷款占比较上年末分别下降0.9、0.88、0.67、0.36、0.31、0.2个百分点。

在其他a股上市的地方城商行和农村商业银行中,成都银行、杭州银行等银行上半年房地产贷款占比均出现不同程度的下降,下降幅度为0.06-5.2个百分点。

针对今年上半年商业银行涉房贷款整体压降的情况,易居研究院智库中心研究总监严跃进今日在接受《北京商报》采访时表示,降低涉房贷款占比总体上符合房贷集中度的政策要求。各类银行主动减少这类业务,这也使得各项指标逐渐回归“绿档”。类似的控制有一个积极的方向,这有助于刺激银行改变他们的商业模式,防止他们过度依赖抵押贷款

其中,成都银行跌幅最快。截至今年上半年,该行个人住房贷款占比22.2%,较去年底下降3.6个百分点。中国银行和中国建设银行的跌幅也超过1个百分点;瑞丰农商银行、青岛银行、农业银行、江苏银行、厦门银行、邮储银行、招商银行、兴业银行、杭州银行个人住房贷款占比下降0.21-0.96个百分点。

整体来看,虽然个人住房贷款占比有所下降,但仍有部分银行指标高于监管“红线”。比如,国有大银行中,建设银行2020年末个人住房贷款余额占比34.73%,高于32.5%。2021年上半年,该行严格执行差别化住房信贷政策,支持居民家庭合理住房需求;贯彻全过程风险防控理念,切实做好风险防范工作等手段,个人住房贷款占比降至33.72%,但仍高于条例规定的“红线”。

排名第二的中信银行、兴业银行、北京银行也遇到了同样的情况。截至今年上半年末,这三家银行的个人房地产贷款占比分别为20.25%、25.95%和20.69%。在中小地方上市银行中,青岛银行、成都银行、齐鲁银行、厦门银行、瑞丰农商银行等银行也占到了监管“红线”以上。

谈及部分银行指标仍超“红线”的原因,光大银行分析师周表示,造成这一现象的原因更多是“历史存量”问题。有的银行倾向于控制新增贷款额度,适度增加分母,让部分房贷自然到期等。而大多数触及“红线”的银行指标都在逐步改善。从时间线来看,房地产贷款集中度新规为占比超标的银行设定了2年或4年的调整过渡期。周预计,从目前已触及监管“红线”的银行来看,超限比例并不严重,过渡有望。

期内绝大多数银行能完成整改。不过需要关注的是,在大型银行主动调整信贷投放方向之时,亦有部分中小银行趁机揽客进入房地产市场,导致房贷集中度上升较快。银保监会统信部副主任刘忠瑞近日在公开场合表示,一些地方中小银行利用大型银行退出的时机,争抢房地产贷款市场份额,房地产贷款增速较快,房地产贷款集中度有所上升。

北京商报记者梳理发现,今年上半年张家港农商行、兴业银行等房地产贷款占比较去年年末有所提升;平安银行、浦发银行等银行的个人住房贷款占比较去年年末有所提升。

房地产业务不良率依旧承压

今年以来,一场针对贷款资金违规流入楼市的监管风暴不断铺开,各地银保监局“重拳”出击,会同当地住建部门和央行分支机构,组织开展机构自查、非现场筛查、现场检查等工作,对经营贷规模总量大、增长快的机构重点进行核查。

此举也是为了防止银行资金绕道违规流入房地产市场,保障房住不炒政策效力,防止金融风险集中。但从上半年业绩表现来看,多家上市银行房地产业不良贷款率均呈现上升态势。截至今年上半年末,中国银行、工商银行、建设银行、交通银行房地产业不良贷款率分别较上年末上升0.23个、1.97个、0.25个、0.34个百分点。

招商银行、浦发银行、民生银行、华夏银行(5.660, 0.00, 0.00%)、平安银行、浙商银行(3.550, 0.00, 0.00%)、上海银行(7.380, 0.00, 0.00%)的房地产业不良贷款率也出现走高。分别较上年末上涨0.77个、0.96个、0.35个、0.16个、0.36个、0.52个、0.34个百分点。

对于该现象背后的原因,招商银行在半年报中表示,主要受政策调控及部分房企信用风险暴露所影响,该行境内公司房地产不良贷款率为1.15%,较上年末上升0.93个百分点。

地方性中小银行中,重庆银行截至上半年末房地产业不良贷款率为6.28%,较上年末上涨了2.4个百分点。渝农商行截至上半年末房地产业不良贷款率为6.18%,虽然未披露2020年末的相关数据,但渝农商行在中报中指出,个别房地产企业因流动资金紧张,在建项目发生停工情况,基于审慎原则,该行对其贷款风险分类确认为不良,但该户贷款押品充足,后续该行将继续加强清收、处置,逐步实现债权回收。

未来商业银行房地产不良贷款率将呈现何种走势?在周茂华看来,由于国内结构性楼市调控整体趋严,房企融资渠道有所收紧,部分缺乏品牌、实力不强、融资渠道窄,且债务杠杆过高的中小房企短期面临的融资压力明显上升,所以部分银行房地产贷款的不良有所上升。接下来,银行部门势必对中小房企融资变得更为“挑剔”,但需要避免银行机构对房地产企业非理性限贷、抽贷、断贷等,使得部分基本面良好的房企经营受到冲击。

“不良贷款率和房企的影响较大,反过来也要求后续关注此类不良贷款率对银行信贷资产的影响。如果影响增大,则需要进一步强化房企经营、银行信贷之间的数据监测。”严跃进如是说道。