近日披露的公募基金二季报显示,电池龙头股宁德时代已经晋升为公募基金第二大重仓股。阳光电源、天赐材料、恩捷股份等新能源新贵,以及北方华创、圣邦股份、韦尔股份、紫光国微等芯片半导体公司,均进入基金前五十大持仓股名单。

有人春风得意,就有人失意落寞。两年前的公募基金第一大重仓股中国平安,目前已经从公募基金前五十大持仓股名单中消失,此前被公募重仓多年的格力电器、保利地产等,同样被公募基金大肆卖出。

新能源、半导体、芯片等新兴行业龙头股被追捧,金融、地产等传统行业龙头被抛弃,不仅反映了机构投资者的偏好,还印证了不同行业之间的景气度差异,这也是时代发展在投资行业上的折射。

一粒沙里见世界。基金重仓股的变动折射了时代的变迁。

宁德时代成公募基金第二大重仓股

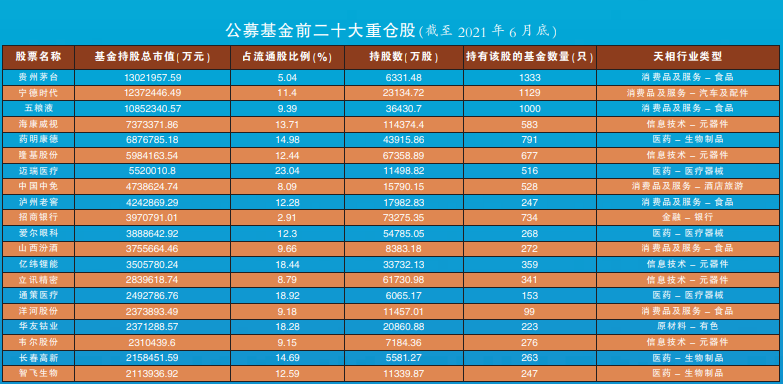

天相投顾统计数据显示,截至2021年二季度,公募基金前五十大重仓股主要分布在消费品及服务、医药和信息技术三个行业。其中,消费品及服务行业有15家公司,包括白酒板块的贵州茅台、五粮液、泸州老窖、洋河股份和山西汾酒,家电板块的美的集团和海尔智家,乳制品龙头伊利股份和免税龙头中国中免。

在基金前五十大重仓股中,医药行业公司有9家,包括医疗器械龙头迈瑞医疗,医疗服务领域的龙头爱尔眼科和通策医疗,CXO领域的药明康德、泰格医药、康龙化成、凯莱英等。

除了上述公司,在基金前五十大重仓股中,还有建材防水龙头东方雨虹、化工行业巨头万华化学、互联网金融龙头东方财富,以及招商银行、宁波银行、平安银行、万科A等传统白马股。

在过去的两三年里,市场走出了典型的结构性行情,新能源、半导体、医药、消费等行业备受追捧。近日披露的2021年基金二季报显示,公募基金是这种结构性行情的重要推动力量。

基金二季报显示,截至今年二季度,在公募基金前五十大持仓股中,新能源概念股高达11只。宁德时代被1129只基金重仓持有,持股总市值高达1237亿元,已经超过了五粮液,晋升为公募基金第二大重仓股,距离贵州茅台仅一步之遥。

从宁德时代的股价走势看,过去几年来持续飙涨,今年二季度市值突破万亿元大关,公募基金无疑是该公司股价上涨的重要推动者。

某基金经理感慨,过去两年来很多持有人会问基金经理为什么不配贵州茅台,未来如果不配置宁德时代则可能遭遇同样的质疑。

除了宁德时代,公募基金重仓持有的新能源概念股还包括整车龙头比亚迪,光伏龙头隆基股份和通威股份,上游原材料领域有赣锋锂业和华友钴业,电池环节有亿纬锂能、恩捷股份、天赐材料等。

其中,隆基股份被677只基金持有,持股总市值高达598亿元,这是公募基金第六大重仓股;亿纬锂能被359只基金持有,持股总市值为350亿元;比亚迪被232只基金重仓持有,持股总市值为142亿元。

除了新能源龙头股,在今年二季度跻身公募基金前五十大持仓股的个股中,半导体和芯片概念股同样引人注目,包括韦尔股份、卓胜微、圣邦股份、紫光国微、兆易创新等。其中,韦尔股份同时被276只基金抱团持有,持股市值为231亿元;卓胜微被218只基金重仓持有,持股市值为182亿元。

银行、保险及地产等行业被冷落

和新能源和半导体等热门行业被追捧相对应的是,过去两三年来,银行、保险及地产等行业愈发被冷落。

观察基金重仓股变动情况可以发现,公募基金的大量卖出,也是这些传统行业个股股价下跌的重要原因。

截至今年二季度,在基金前五十大重仓股中,此前多年来被基金重仓的格力电器、中国平安、保利地产等,已经被挤了出去。截至今年二季度,仅有154只基金持有格力电器5650万股,持股市值仅29.4亿元。公募基金第五十大重仓股是通威股份,持股市值高达125亿元。过去多年来被基金重仓的格力电器,已经被公募基金抛弃。

根据公募基金季报披露的数据,2020年底,共有316只基金重仓持有格力电器,共持有1.74亿股,持股市值为108亿元;到了今年一季度,共有435只基金持有格力电器2.28亿股,持股市值为142亿元。综合公募上述持仓变动情况可以发现,今年二季度公募基金在格力电器上大撤退,格力电器同期股价下跌近17%,公募基金的卖出无疑是重要推力。

格力电器的“难兄难弟”,还有中国平安和保利地产。

截至今年二季度,共有334只基金持有中国平安1.25亿股,持股市值仅80亿元。数据显示,仅仅两年前的2019年二季度,中国平安还是公募基金的第一大重仓股,被989只基金重仓持有4.69亿股,持股市值为416亿元,而当时公募基金持有贵州茅台的总市值才387亿元。短短两年时间,中国平安从公募基金的最爱,转眼变成了“弃子”。

从中国平安的股价表现情况看,从2019年三季度至今年二季度的整整两年时间里,其股价跌幅超过23%。进入7月,中国平安股价再度大跌,月度跌幅高达17%。

从卖方研报可以看出,中国平安过去两年来面临了疫情冲击、渠道和产品转型的阵痛,新业务表现也不及预期。

重仓股变化折射时代变迁

从某种程度上说,基金重仓股是一面镜子。基金重仓股的变动情况,不仅反映了产业变迁,还折射了社会发展趋势。

从过去几年来的市场表现看,新能源板块异军突起。对于新能源板块来说,并非简单的主题性躁动投资,而是贯穿很多年的超级投资机会。不管是新能源汽车还是光伏风电,都处于加速渗透阶段,尤其是新能源汽车,未来会持续不断地迎来催化因素,推动行情进一步上行。

沪上某基金分析人士表示,对于资本来说,追逐更高回报永远是原动力。基金经理在布局时,总会选择潜在回报最大的地方,这从基金新进重仓股也可一窥端倪。

根据天相投顾统计数据,截至2021年6月底,基金新进的前五十大重仓股主要集中在高景气度行业,在原材料领域新买入了斯迪克、双星新材、中矿资源等;在信息技术领域买入了汇顶科技、南大光电、华天科技、富满电子等;基金还新进了精达股份、科瑞技术、长川科技、先惠技术等。

值得注意的是,一些上市不久的次新股也被基金快速买入,包括CRO新锐公司皓元医药、半导体封装设备商新益昌、化妆品领域的贝泰妮等。

从上述基金新进标的可以看出,基金更多聚焦于新科技、新产业、新消费。以斯迪克为例,该公司是国内功能性涂层复合材料行业的领跑者,未来将通过募投项目发力高毛利率的电子级胶粘材料,并有望拓展至新能源车锂电池散热材料市场。今年二季度被众多基金大举买入的富满电子,被视为优质模拟芯片龙头公司,公司的相关产品也在加速放量。

除了上述时代变迁的因素,基金重仓股的变动情况还反映了机构投资逻辑的变化。过去几年来,随着一系列监管政策的推出,基金更加关注上市公司所属行业的景气度,也更多地聚焦上市公司的核心竞争力。今年二季度被基金剔除出前五十大重仓股的公司,包括有色领域的云南铜业、河钢资源,地产装修领域的惠达卫浴、东易日盛、精工钢构等。