中小银行增资扩股或成趋势,近期银行纷纷在注册资本上做起了“加法”。6月16日,江苏溧水农村商业银行(以下简称“江苏溧水农商行”)变更注册资本获批。据北京商报记者不完全统计,6月以来,已有32家银行类金融机构增加注册资本获得银保监会批复,中小银行成为增资“主力军”。

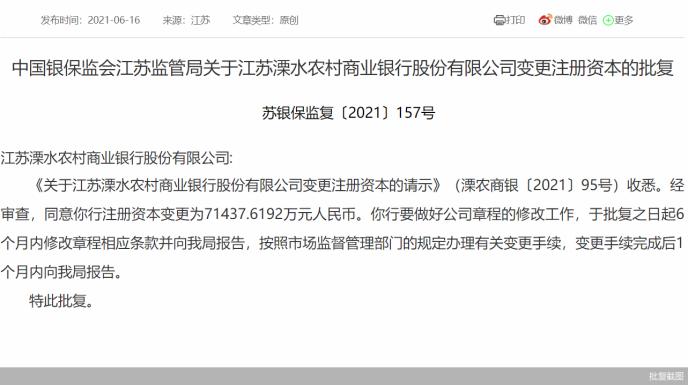

根据江苏银保监局消息,《关于江苏溧水农村商业银行股份有限公司变更注册资本的请示》该银保监局已经收悉。经审查,同意江苏溧水农商行变更注册资本至7.14亿元。

无独有偶,6月15日,贵阳银行也发布公告称,贵州银保监局已同意该行将注册资本由32.18亿元增加至36.56亿元,股本结构修改为普通股36.56亿股,优先股5000万股。

事实上,江苏溧水农商行、贵阳银行只是众多增资扩股银行的一个缩影。据北京商报记者不完全统计,6月以来,已有包括城商行、农商行、村镇银行、农村合作银行、农村信用合作联社在内的32家银行类金融机构增加注册资本获得银保监会批复,其中多以中小银行为主。

才过半月却已有30余家银行增资获批,银行频频增资原因都有哪些?资深金融监管政策专家周毅钦在接受北京商报记者采访时表示,近年来,在金融委和监管部门的统一部署下,地方政府和地方金融管理部门对中小银行资本补充高度重视,一些地区也开始陆续进行银行间的兼并重组。银行采取增资扩股的方式扩充资本,目的是增加永久性资本。股权资本是银行的核心资本,银行通过增资扩股的形式增加资本,可以有效解决原有的资本金不足,资产规模扩张受限的问题。另外也有一些中小银行由于不良资产规模比较大,拨备明显不足,仅靠利润也无法补充,因此通过引入新的战略投资者来一并解决这些问题。

苏宁金融研究院宏观经济研究中心副主任陶金则认为,银行在业务拓展、资产规模扩张过程中,对资本增长的要求是自然的,资产规模的扩张须符合监管硬性规定,必须控制杠杆率,尤其是对中小银行而言。同时,长期来看,银行风控的本质要求也需保持合理的总体杠杆率。

梳理增资方式可以发现,上述银行增加注册资本的常用方式主要有股金分红、利润转增、资本公积、公积金转增、定向募股等。例如,6月11日,湖北通城农商行通过股金分红部分转增股本增加注册资本获得湖北银保监局批复,获批后,该行注册资本由1.5亿元增至1.53亿元。而此前盘龙兴福村镇银行、望谟富民村镇银行、江川兴福村镇银行等多家村镇银行采用利润转股的方式进行增资也获得了银保监会的批复。

此外,定向募股、公积金转增等也成为中小银行补充资本的重要手段。藤县农村信用合作联社、曲阳县农村信用合作联社、重庆秀山北银村镇银行、长春发展农商行、吉林双阳农商行等多家银行通过上述方式实现了增资。

资本金是银行做大做强的根基。据了解,商业银行的资本结构可以有多种维度,比如按照其吸收损失的顺序和能力,可以分为核心一级资本、其他一级资本、二级资本等;按照其资本来源渠道,可以有外源性的资本补充和内源性的资本补充两种。内源性资本补充主要是留存收益和满足一定条件下的超额拨备,外源性资本补充则包括在资本市场上市融资、增资扩股以及发行优先股、可转债、二级资本债、永续债等方式。而谈及不同银行注册资本做“加法”的不同路径,陶金指出,当前大部分中小银行的增资手段主要是利润转增、定向募股增资等,这在一定程度上反映了当前外部资本进入银行尤其是中小银行相对谨慎,对中小银行的盈利和风控前景的信心并不十分充足。

中国(香港)金融衍生品投资研究院院长王红英认为,当前中小银行增资面临挑战在于股东的经济实力是否足够强大,能否跟随股本扩大去追加新的资本投入,如果原有的股东没有增加资本,那么就会存在股份被稀释的现象,导致股东的分红收益率有所下降。

谈及未来银行增资的趋势,王红英告诉北京商报记者,在利率市场化以及金融全球化的大背景下,增资扩股会是银行业的一个趋势。对于中小银行增资扩股方式,他建议,银行增资首先应做好风险防控,提高内部收益等工作。同时,在一些银行经营业绩不是非常良好的情况下,地方财政也可以给予一定的支持,以维持银行运营的平稳性。