抽红包、拼贷款、招募合伙人……如今,缺少线下网点的民营银行,为拉新获客、增强用户黏性,也是绞尽脑汁,花样不断。5月31日,微众银行狂撒现金红包一事引发关注:根据活动规则,用户只需关注微众银行公众号,在5月29日的日终总资产大于1000元,则可参与最高516元的现金红包抽奖。北京商报记者注意到,类似微众银行的这类营销活动并不鲜见,目前包括新网银行、苏宁银行等机构,近期也分别推出“招募合伙人”“升级贷拼团”等活动。在业内看来,花式拉新背后,折射了多家民营银行的互联网流量焦虑与经营瓶颈,但如何厘清营销边界,控制好拉新风险,也是众多民营银行均需思考的问题。

花式拉新促活

5月31日,微众银行官方微信发布“理财大狂欢、狂撒红包雨”的活动消息,号称“百分百有奖,最高516元”。从具体操作规则来看,需要用户关注微众银行公众号,在5月29日的日终总资产大于1000元,便可在5月31日通过该银行微信公众号点击参与抽奖。

6月1日,北京商报记者尝试体验该活动,点击关注后,页面显示“该活动已结束”。不过,记者注意到,微众银行此类营销活动并不少见,除了抽红包活动外,微众银行目前还推出了“赚话费”“领60元”等多个羊毛福利,其中“赚话费”可通过购买理财产品参与,参与资格仅面向从未买过活期+的用户, “领60元”则需用户通过微众卡/活期+给绑定信用卡还款,每月仅奖励首笔信用卡还款。

针对此活动,微众银行相关负责人在接受北京商报记者采访时称,“此活动主要是回馈我行忠实客户,邀请忠实客户体验我行新产品以及使用我行新功能,建立与客户更强的联系”。

不过,由于部分活动参与资格仅面向新用户,微众银行营销也被业内人士视为拉新需要,尽管有助于增强业务流量,但此类获客方式也推高了银行运营成本,难免会引来用户“薅羊毛”的现象。

对此,微众银行相关负责人补充道,“我们活动的投放渠道都是通过自有的App和小程序渠道,并未对外投放,故不涉及对外拉新,由于客户都是我行已知客户,故也不涉及‘羊毛’。 我们不赞成不计成本的获客拉新手段,同时也不赞成使用‘薅羊毛’的方式促活客户”。

事实上,不仅仅是微众银行,北京商报记者注意到,包括新网银行、苏宁银行等,均为拉新促活推出了各类营销活动。

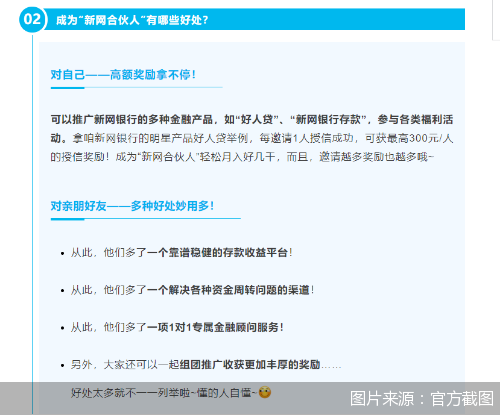

近日,新网银行一直在招募“新网合伙人”,申请“合伙人”可以推广新网银行的多种金融产品,如“好人贷”“新网银行存款”等,号称“每邀请1位好友,申请授信好人贷成功,就可以最高躺赚300元”。

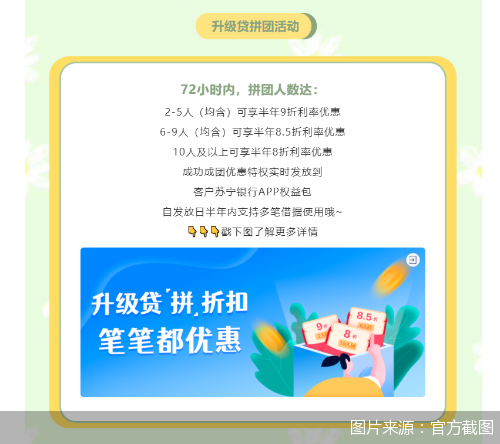

此外,苏宁银行也推出升级贷拼团活动,72小时内,拼团人数达2-5人可享半年9折利率优惠,6-9人可享半年8.5折利率优惠,10人及以上可享半年8折利率优惠。自发放日半年内支持多笔借据使用。

针对相关营销活动效果转化、风险控制等多个问题,北京商报记者向新网银行、苏宁银行进行采访,截至发稿未收到后者回应。

变相抬升运营成本

掣肘于线下网点限制,民营银行各出奇谋,打起客户营销战。在业内人士看来,此举主要是为了获客、拉存款、提升机构品牌知名度。

正如光大银行金融市场部分析师周茂华指出,对银行来说,此类营销有助于提升银行品牌知名度、增加业务流量,但同时也要注意,这些五花八门的营销手段带来的客户稳定性不一定好,也一定程度上推高了银行运营成本,银行可能将负债成本向资产端转嫁,进一步推升小微、民营企业融资成本等。

“民营银行因为受网点限制,在获取新用户和产品推广上更加依赖线上渠道。特别是在监管政策规定存款和理财等产品不得通过互联网平台销售之后,民营银行通过自身渠道开展营销活动的必要性进一步提升。”零壹研究院院长于百程告诉北京商报记者,抽奖、返现、团购以及合伙人推广等是常规获客和提升活跃度的营销手段,不止是民营银行,其他类银行和互联网公司也都使用过。

不过,需要注意的是,不少民营银行在拉新获客的探索过程中,也有遇到不少小插曲的情况。例如,此前苏宁银行曾推过升级贷合伙人玩法,被业内人士直言这类线上拉新模式存在多重营销风险,此外,也有不少地方银行推出“拼多多”式拼团贷款营销模式,而这类营销模式也曾引发监管摸底关注。

在业内看来,通过合伙人的手段,可迅速进行裂变式拉新,但此模式下,也隐藏多重营销风险。

周茂华说道,这类营销方式潜在风险,一是导致银行的运营成本上升;二是可能存在诱导性借贷,推升居民债务杠杆,不利于保护消费者合法权益;三是这种获客方式可能削弱银行风控效果,不利于银行稳健经营。

银行本身是经营风险机构,风控是生命线,周茂华称,机构需要关注这些营销方式是否导致风控要求降低,是否影响机构稳健、可持续经营;是否明显增加金融机构运营成本等;机构需要对金融风险与监管制度保持敬畏,守住不发生局部系统性风险是底线。

银行业资深观察人士苏筱芮同样称,机构拉新活动一方面是为了开拓新用户,获取业务规模增长,另一方面也是为抵御外部激烈的市场竞争,在提升品牌知名度的同时稳固自身的行业地位。但机构需要注意的是,开展金融营销宣传需要遵循相关的监管规范,此外,借助自有渠道还是外部第三方渠道的选择也值得进一步权衡考量。

需警惕多重红线

近日,北京商报记者从一银行从业人士处了解到,一方面,银行不能通过非自营渠道吸收存款,此外在贷款端和互联网企业合作中也面临诸多掣肘,规模有限、资质单一、地域限制等多重影响下,中小银行发展空间越来越小,经营压力也越来越大。

不得不说,目前民营银行确实存在一定压力,主要是国内同业竞争激烈以及国内监管环境变化,民营银行负债与经营压力有所上升。不过,周茂华也指出,也要看到民营银行规模小、没有相应网点,经营成本小;市场化运营机制和服务,意识高,时期经营效率较高;国内股权结构清晰,激励机制灵活,创新较为活跃等优势;同时,国内经济逐步摆脱疫情冲击,托底政策不急转弯,经济和企业经营稳步复苏,微观主体活力逐步释放,民营银行经营前景逐步改善。

“对于我们来说,更多的是要保持对行业或者客户的洞察,要有快速的反应,这也是保持我们生存土壤或者护城河的抓手。”前述银行从业人士说道。

不过,随着线上营销的成本不断上升,银行作为需要稳健经营的金融机构,在营销中也要考虑更多问题。谈及营销红线,于百程告诉北京商报记者,银行一是要更加考虑投入的业务转化率,不能投入过大而影响财务状况,优惠幅度也要合理,不能过度补贴;二是要注意营销的合规,要考虑营销方案的适配性和合理性,合适的产品推荐给合适的人,不能夸大宣传,在合伙人营销中注意合伙人行为的监管;三是要注意互联网营销的风险,做好活动的产品和风险控制,当心被专业团伙薅羊毛。

针对民营银行后续发展,苏筱芮则建议,持牌金融机构需建立健全金融营销宣传内控制度,加强对业务合作方的行为监督,完善金融消费者权益保护的相关客户服务机制。