2021年临近尾声,权益类基金持仓略有增加,普通权益类基金持仓接近90%。有基金经理表示,四季度各大调仓和换股已基本完成。虽然明年可能不会有大的指数行情,但一季度的结构性机会还是值得期待的。

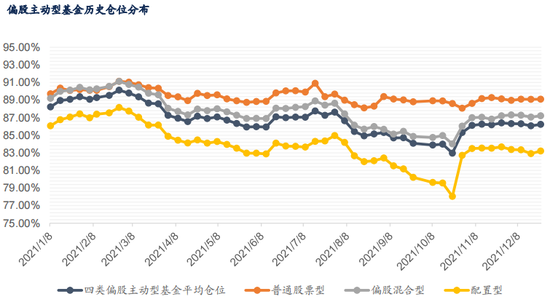

据信达证券测算,上周部分股票型主动基金平均持仓小幅上升,普通股票型基金和部分股票混合型基金平均持仓分别为89.1%和87.21%,较上月小幅上升0.01个百分点和0.15个百分点。

“明年春季市场的股票互换基本完成,但我们不会看起来太短期。明年可能不会有大的指数市场,但机会依然存在。”一些基金经理承认,他们在第四季度“操作”了头寸,以应对明年上半年的市场。

信达证券数据显示,上周公募基金中行业配置比例上升较多,包括农林牧渔、食品饮料、国防军工、电力装备、新能源和汽车,综合类、有色金属类和基础化工类配置比例下降较多。

上述调整方向与部分基金经理明年的投资思路一致。华富基金研究部负责人、华富产业升级基金经理陈奇表示,2022年,我们将关注“双碳”目标驱动的能源革命、工业和生活终端应用场景日益丰富的智能网联、安全需求驱动的半导体和军工产业以及部分消费升级领域,其中将酝酿更多投资机会。

“最近的市场动荡和混乱实际上提供了一个很好的‘逆势’布局时机。同时,进入上市公司年报和一季报披露期后,市场主线将更加清晰,高景气轨道的交通拥堵在调整后将有较大改善。”陈奇说。

事实上,尽管新能源板块近期有所调整,但不少基金经理的目标仍是明年碳中和的主线。汇丰晋信基金研究总监卢斌表示,碳中和投资主线不仅覆盖面大,而且可持续性强。这条主线已经解读了半年,但趋势远未结束,后市仍有不少结构性机会。

对于新能源板块,卢斌认为,过去两三年的涨幅只是反映了行业基本面,未来几个月新能源尤其是新能源汽车行业可能在估值中心迎来系统性向上的投资机会。未来需要结合供需情况,找出一些业绩弹性最大、估值与业绩最佳匹配的环节,进行结构性配置。

一些基金经理也对近期波动较大的消费板块持乐观态度。前海开源基金经理杨德龙认为,春节前是传统的消费旺季,经过一段时间的调整,消费有望重拾升势,建议投资者保持信心和耐心。

部分市场基金也在年底入市,用实际行动表达了对市场前景的态度。数据显示,上周权益类ETF基金净流入150.78亿元。具体来看,消费ETF资金净流入较多,达到25.09亿元。

然而,一些基金经理对春季市场相对谨慎。兴业基金研究部副总经理、兴业研究精选基金经理邹慧预计,明年一季度货币环境可能会相对宽松,但考虑到房地产市场的调控,能否扩大信贷规模值得怀疑。历史上,信贷扩张往往伴随着市场估值水平的上行,但基于上述判断,我们可能看不到明年市场估值水平进一步扩张,甚至有收敛的可能。因此,需要重新优化配置