不久前,深科达、商络电子先后成功登陆A股,冠石科技申报IPO也成功过会。

而这三家有个共同特征:面板巨头京东方是其第一大客户,是公司收入的主要来源。

紧抱京东方的“大腿”,期待登陆资本市场的,还有更多的后来者。

记者梳理发现,近段时间以来,京东方产业链上的多家公司纷纷申报IPO,其中有的公司收入甚至近八成来自于京东方。

莱特光电:近八成收入来自京东方

6月16日,上交所受理了莱特光电科创板上市申请。

莱特光电此次拟募集资金10亿元,用于OLED终端材料研发及产业化项目和补充流动资金。

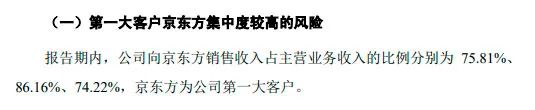

莱特光电风险提示的第一条,即提示第一大客户京东方集中度较高的风险。

2018年至2020年,公司来源于京东方的营收分别为6259.24万元、1.55亿元和1.82亿元,分别占当期主营收入的75.81%、86.16%、74.22%,京东方为公司第一大客户。

财务数据显示,2018年至2020年,莱特光电的净利润分别为-883.68万元、6582.63万元、7067.77万元。

莱特光电招股说明书(申报稿)称,公司主要从事OLED有机材料的研发、生产和销售。

莱特光电表示,公司是首家为京东方供应OLED发光功能材料且具备自主专利的国内厂商,也是京东方OLED发光功能材料中唯一的国内供应商,实现了多种 OLED有机材料的量产供应。

此外,公司是京东方和华星光电Red Prime材料的唯一国产供应商。公司同时也是京东方空穴传输层材料的供应商。

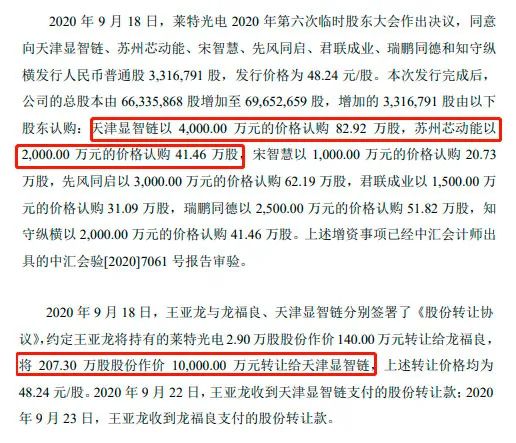

值得一提的是,京东方还是莱特光电的重要股东。

2020年10月起,京东方通过天津显智链和苏州芯动能间接持有莱特光电的股份,其中天津显智链持有4.17%的股份,苏州芯动能持有0.60%的股份。京东方取得上述股份,累计耗资1.6亿元。

路维光电:连续三年亏损

6月21日,路维光电的科创板上市申请获上交所受理。

招股书显示,路维光电一直致力于掩膜版的研发、生产和销售,产品主要用于平板显示、半导体、触控和电路板等行业,是下游微电子制造过程中转移图形的基准和蓝本。

此次冲刺科创板,路维光电拟募集资金4.05亿元,用于高精度半导体掩膜版与大尺寸平板显示掩膜版扩产项目、路维光电研发中心建设项目,以及补充流动资金。

作为路维光电的第一大客户,京东方近三年贡献的销售收入逐年扩大。数据显示,2018年至2020年,公司向前五大客户合计销售金额分别为6706.35万元、1.22亿元和2.65亿元,占各期营业收入的比例分别为46.25%、55.89%和65.94%。

其中,面向第一大客户京东方的销售金额分别为2837.03万元、4609.63万元、1.36亿元,占各期营业收入的比例分别为19.57%、21.12%、33.81%。

不仅如此,路维光电的应收账款中,京东方也“贡献”颇大。

据招股书披露,随着公司产品升级,大尺寸的高世代掩膜版销量显著提升,销售额逐步向平板显示领域大客户集中,因此公司前五名应收账款客户的期末余额占比有所上升,尤其是京东方应收账款余额占比提高至44.05%。

值得一提的是,近三年路维光电尽管营收快速增长,但净利润一直处于亏损状态。财务数据显示,公司2018年、2019年、2020年营收分别为1.45亿元、2.18亿元、4.02亿元;净利润分别为-196.60万元、-4441.24万元、-196.83万元。

此外,路维光电曾于2015年9月15日至2019年2月25日于新三板挂牌。挂牌期间,公司在信息披露、董事会和股东大会决策方面的合法合规性存在瑕疵。公司坦言,存在实控人资金占用、关联方资金往来、“转贷”等情形。

华大九天:国内EDA龙头

6月21日,深交所正式受理华大九天的创业板IPO申请。

华大九天招股说明书(申报稿)显示,公司主要从事EDA软件的开发、销售及相关服务,下游客户主要为集成电路设计及制造领域企业。

资料显示,华大九天成立于2009年5月,是我国电子设计自动化(EDA)龙头,也是我国唯一能够提供模拟电路设计全流程EDA工具系统的本土EDA企业。

此次冲刺创业板上市,公司拟募集资金25.51亿元,拟用于电路仿真及数字分析优化EDA工具升级等4个项目及补充流动资金。

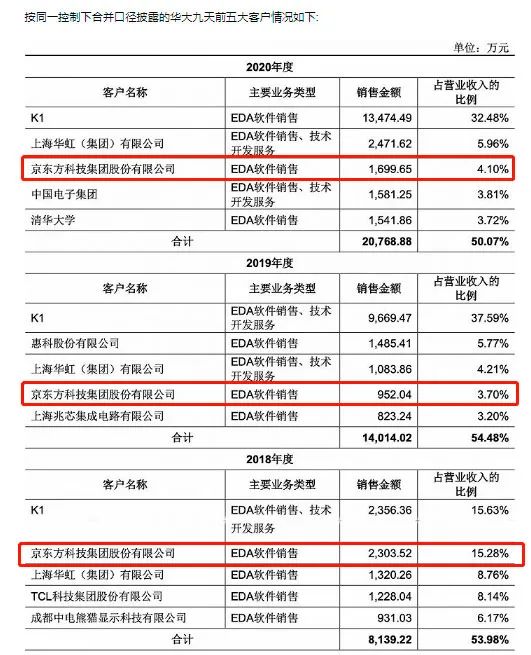

招股书披露,2018年至2020年,华大九天前五名客户的销售金额分别为8139.22万元、1.40亿元和2.08亿元,占营业收入的比例分别为53.98%、54.48%和50.07%。其中,京东方同样占有重要地位。

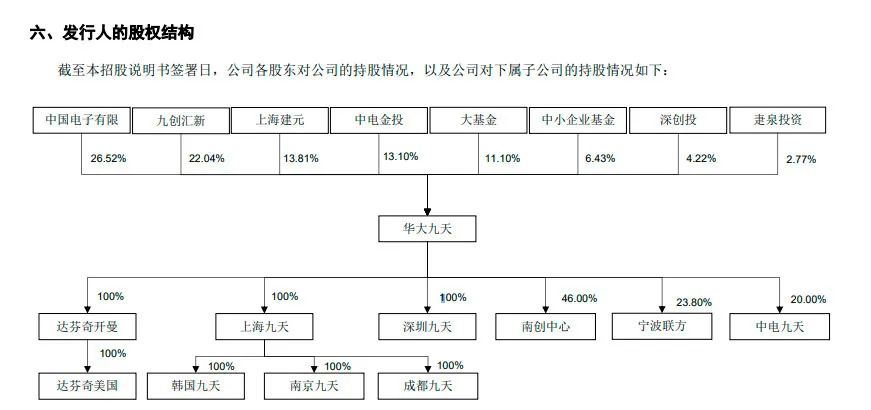

值得一提的是,华大九天有着“豪华”的股东阵容。

不过,由于股权结构较为分散,且单个股东均无法控制董事会多数席位,公司无控股股东及实际控制人。

苏州天禄:京东方间接持股2.71%

今年5月14日,苏州天禄提交注册,拟登陆创业板。

苏州天禄招股说明书(申报稿)显示,公司是一家致力于导光板研发、生产、销售的公司,导光板是液晶显示设备用背光模组的核心器件之一。

2017年至2019年及2020年1-9月,导光板收入占苏州天禄营业收入的比例分别为99.22%、98.17%、98.26%和98.69%。

苏州天禄本次拟公开发行不超过2579万股,拟募资5.7亿元,将用于扩建中大尺寸导光板项目、新建光学板材项目、补充流动资金项目。

财务数据显示,2017年至2019年,苏州天禄的营收分别是4亿元、6.1亿元、6.4亿元,利润分别是0.22亿元、0.45亿元、0.83亿元。

苏州天禄的主要收入来源中,京东方长期为公司第一大客户。2017年、2018年、2019年、2020年1-3月,公司对前五大客户的销售收入占公司营业收入的比重分别为 80.48%、74.68%、78.42%和 73.70%。其中,京东方一家的占比就超过20%。

此外,京东方还通过旗下天津显智链间接持有苏州天禄IPO前2.71%的股份。

(原标题:紧抱“大腿”!京东方产业链公司密集冲刺IPO 哪家更有看头?)