今日(6月10日)A股三大股指开盘涨跌不一,盘初快速拉升之后,股指维持高位震荡整固,强势格局一览无遗。从盘面上来看,科技股再掀涨停潮,港口航运、汽车、盐湖提锂等板块表现突出,局部赚钱效应仍存。

东吴证券表示,指数继续在震荡中缓慢调整,大的趋势上并未有改变,目前的调整是良性的,只是高位品种回落后热点的高低切换仍需时间,可留意市场新热点的形成。碳中和、进口替代、鸿蒙、医美,市场热点层出不穷,我们应抓住市场的主要矛盾,以免乱花渐欲被迷了眼。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

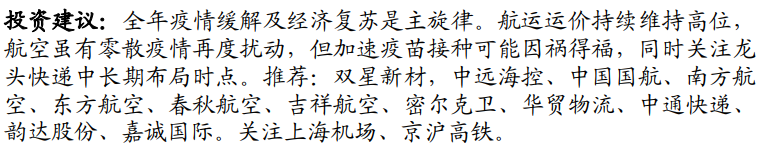

【主题一】航运概念

国信证券表示,对于航运板块,我们认为集运的供需矛盾短期难以缓解,即使在疫情阴霾下全球集装箱整体增速或将乏力,但生产国中国为大本营的远东-欧洲、远东-美国航线依然会运力吃紧,由于4月之后船公司都会执行最新的约价,这意味着欧线底舱15-30%、美线 40-60%的货物运费都将有较大幅度上提,叠加上述现货市场的火爆,预计全年集运业的盈利会继续突破新高,建议配置核心标的-中远海控。

对于航空机场,国内疫情零散出现加速疫苗接种,加速群免进程,航空可能因祸得福。海航系航空资产重组持续推进,静待相关方案公布。海外运力回流带来的供给压力短期仍难完全消化,航司间分化延续。中长期看,连续运力低引进为周期全面景气创造先决条件,理论供需差已经出现,一旦国门放开消化宽体运力,民航将迎来全面景气区间。国门放开前,民营航司将充分受益于国内市场的复苏,国门开放后,大航宽体运力有效消化,向上弹性更足,推荐吉祥春秋、三大航,关注华夏。机场流量垄断地位未曾改变,离岛免税有望壮大一批免税运营商,未来机场免税再度启动招标时机场方拥有选择权,且成熟市场市场化谈判中,机场作为地主方均具备较高收费能力。疫情消退后机场议价能力有望全面提升,修复盈利预期。【点击查看研报原文】

【主题二】汽车

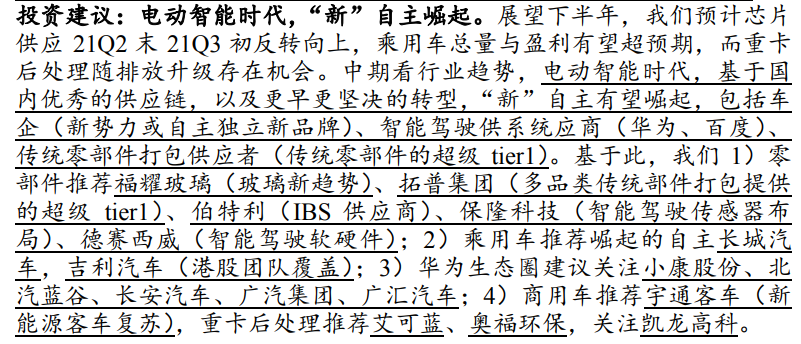

华创证券指出,在当前时间点,我们认为市场对汽车零部件板块的芯片短缺、原材料涨价等悲观预期已充分反映。预计3Q21 汽车芯片短缺将开始逐步缓解。在供给缺口逐步收窄的过程中,估计市场对 4Q21-1Q22 的库存相对回补、销量展望也将逐步明朗,悲观情绪对估值的压制可以因此而显著缓解。简单看,要在2 个季度中将库存恢复到2020年底水平,则每个月需多批发 5%,对强势车企、零部件的基本面将形成支撑。

坚定看好中国制造以及智能电动为汽车零部件带来的持续成长机会,过去半年市场对板块的悲观预期已在股价中充分反映,板块估值在历史中枢水平,有一批优秀隐性冠军估值受到压制,预计芯片问题3Q21 起开始缓解,下游相对补库将推动零部件产销回升,这个过程中市场对行业基本面的展望也将逐步明朗,悲观情绪有望因此显著缓解。

兴业证券认为,电动智能时代,“新”自主崛起。展望下半年,我们预计芯片供应21Q2末21Q3初反转向上,乘用车总量与盈利有望超预期,而重卡后处理随排放升级存在机会。中期看行业趋势,电动智能时代,基于国内优秀的供应链,以及更早更坚决的转型,“新”自主有望崛起,包括车企(新势力或自主独立新品牌)、智能驾驶供系统应商(华为、百度)、传统零部件打包供应者(传统零部件的超级tier1)。【点击查看研报原文】

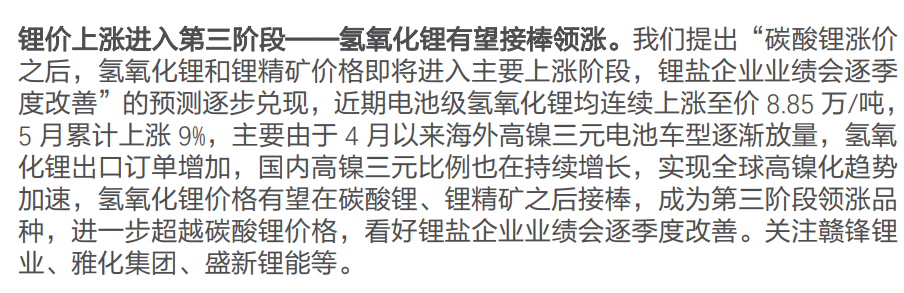

【主题三】锂

五矿证券认为,重视中国本土锂资源开发加速的战略机遇,以及氢氧化锂的海外需求逻辑。其一,中国本土优质锂资源-未来白色石油将获战略重估。其二,基于青海盐湖提锂的新一代技术创新有望向西藏盐湖开发“外溢”,未来有望通过降低环境足迹、提升效率,打开西藏优质盐湖锂资源的聚宝盆。其三,在当前需求背景下,矿石与盐湖是相互补充的关系,未来矿石提锂依然将是锂供给的支柱之一。其四,再提氢氧化锂的细分逻辑。

我们认为氢氧化锂的供应瓶颈在于两方面,首先国内具备锂精矿长协保障的锂盐厂仅为少数,导致原料库存高度分化,其次电池级氢氧化锂存在更高的工艺门槛及更严格的品质认证。考虑到海外市场的增量需求依然以高镍三元为主,而全球整体的动力需求有望在Q3-Q4季节性环比走强,因此当前时点需要重新关注氢氧化锂细分需求逻辑的演绎。

天风证券表示,锂价上涨进入第三阶段——氢氧化锂有望接棒领涨。我们提出“碳酸锂涨价之后,氢氧化锂和锂精矿价格即将进入主要上涨阶段,锂盐企业业绩会逐季度改善”的预测逐步兑现,近期电池级氢氧化锂均连续上涨至价8.85万/吨,5月累计上涨9%,主要由于4月以来海外高镍三元电池车型逐渐放量,氢氧化锂出口订单增加,国内高镍三元比例也在持续增长,实现全球高镍化趋势加速,氢氧化锂价格有望在碳酸锂、锂精矿之后接棒,成为第三阶段领涨品种,进一步超越碳酸锂价格,看好锂盐企业业绩会逐季度改善。【点击查看研报原文】

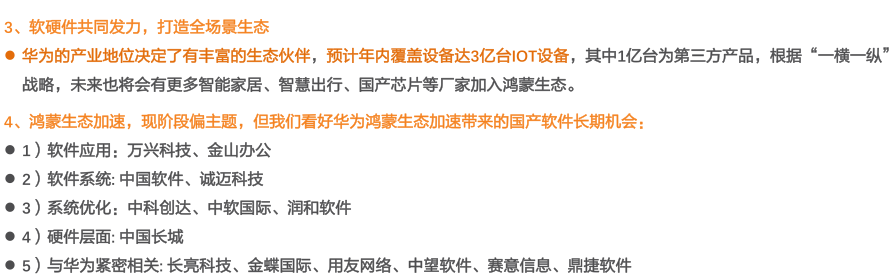

【主题四】国产软件

东海证券指出,关注全球缺芯潮带来的国产替代机会。今年以来,全球各制造领域尤其是汽车行业遭遇的半导体器件短缺成为了市场关注的焦点。此次广泛的半导体供给不足是需求端、供给端以及突发事件等多种因素综合导致的结果,持续时间及影响范围超出市场预期,为国产半导体行业的发展带来了机遇。建议关注直接受益的晶圆制造以及封装测试领域,受益国内芯片制造产能持续扩张的上游装备领域,以及国产替代能力较强,受益新能源汽车销量用量增长,并且有自主生产能力的功率器件IDM厂商。

天风证券表示,华为的产业地位决定了有丰富的生态伙伴,预计年内覆盖设备达3亿台IOT设备,其中1亿台为第三方产品,根据“一横一纵”战略,未来也将会有更多智能家居、智慧出行、国产芯片等厂家加入鸿蒙生态。鸿蒙生态加速,现阶段偏主题,但我们看好华为鸿蒙生态加速带来的国产软件长期机会。【点击查看研报原文】

(原标题:免费研报精选:“新”自主崛起!智能电动汽车时代 相关标的全梳理)