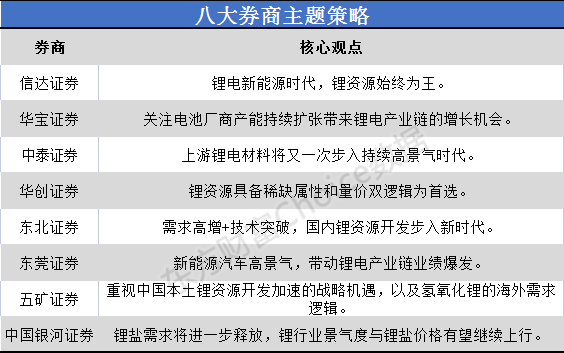

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

信达证券:锂电新能源时代 锂资源始终为王

锂电新能源时代,锂资源始终为王。过去几年锂价持续下跌,叠加2020年新冠疫情影响,锂资源企业纷纷缩减资本开支、放缓项目扩张进度,部分矿山停产或破产,导致锂资源短期内供应紧张且增量有限。我们预计2021年全球锂资源产量约 47.4 万吨 LCE,全球锂需求约46万吨LCE,资源供需整体处于紧平衡状态。同时我们预计2025年全球锂需求将达到122万吨 LCE,而锂资源供应根据目前各大企业的产能规划预计为116万吨,供应明显不足。

目前锂价整体处于历史中枢位置,有望在下半年再次加速上涨。根据我们预测,2020、2021 年锂资源供给边际增量分别为0.8、8.9万吨,均低于需求边际增量 3.1、13.2 万吨。2020 年下半年以来,碳酸锂、氢氧化锂和锂辉石在库存周期推动下先后从周期底部持续上涨至历史中枢位置,之后涨价节奏放缓。2021年下半年,锂价有望在以新能源车为主的终端需求快速增长的带动下再次加速上涨,其中锂辉石有望冲高至历史高点 1000 美元/吨以上。

目前锂价处于历史中枢位置,一旦价格再次加速上涨,将会打开相关上市公司的估值空间。建议重视全球碳资产扩张推动的新一轮锂需求增长超级周期下的投资机会,重点关注锂资源龙头及锂资源控制度、自给率高的锂盐龙头。同时在中澳关系紧张的背景下,关注在国内拥有锂资源的企业。建议重点关注:天齐锂业、赣锋锂业、江特电机、永兴材料、融捷股份、藏格控股、科达制造、雅化集团、中矿资源、川能动力、天华超净、西藏矿业等。【点击查看研报原文】

华宝证券:关注电池厂商产能持续扩张带来锂电产业链的增长机会

新能源车行业高景气度下电池厂商产能持续扩张带来锂电产业链的增长机会。随着主流电池厂商(宁德时代、LG、国轩高科、亿纬锂能)的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,从宁德时代和天赐材料签订电解液大单锁定其55%的产能就可以看出,下游需求的推动也带动了中游电池材料厂商订单需求的旺盛,可以关注技术壁垒较低的电解液和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商,关注正极材料中高镍三元技术布局较深和海外业务扩张优势明显的龙头正极材料厂商。高成本产能出清下关注成本和资源优势明显上游锂矿开采企业。

锂矿市场行情虽然持续走强,但是价格很难延续2015-2016年牛市疯涨的态势,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本,相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。【点击查看研报原文】

中泰证券:上游锂电材料将又一次步入持续高景气时代

上游锂电材料将又一次步入持续高景气时代。我们最新的新能源汽车基准假设是21-23年全球产销量分别为502、700、925万辆,分别同比增长65%、40%、32%;乐观假设为21-23年全球产销量分别达到557、821、1074万辆,分别同比增长83%、47%、31%。

而这明显超过我们之前一直强调的全球新能源汽车450万辆这一供需平衡阈值水平,具体来看:锂从供给端来看,我们还没有看到资本开支提速的情况出现,澳洲在产矿山满负荷运营,关停矿山仍未有复产时间表,南美盐湖21年及无增量,且一般来说,盐湖项目爬坡周期较长,盐湖放量仍有较大的不确定性。需求端,在基准假设下,21-23年锂需求量将从33.73万吨LCE→72.20万吨LCE,CAGR为29%;乐观假设下,21-23年锂需求量将从34.25万吨LCE→78.51万吨LCE,CAGR为32%,考虑到补库需求后,锂将存在持续性的供需失衡。【点击查看研报原文】

华创证券:锂资源具备稀缺属性和量价双逻辑为首选

中短期,锂矿偏紧格局不变,锂盐环比高增长不可持续,锂价上涨趋势不变。长期,未来电动车和储能带动需求高增长确定性较高,锂镍钴铜箔等需求高成长可期,锂矿受资源限制或持续出现缺口。

中短期,锂价上涨趋势不改。长期,锂镍钴铜箔前驱体等需求高增长或将带动公司业绩成长。锂资源具备稀缺属性和量价双逻辑为首选,加工股放量逻辑次之。关注未来两年锂精矿产量有望持续翻倍增长的融捷股份,其他可关注:锂:天齐锂业和藏格控股;钴镍:洛阳钼业、寒锐钴业和盛屯矿业;三元前驱体:格林美、中伟股份和华友钴业;正极:当升科技和容百科技;铜箔:诺德股份。【点击查看研报原文】

东北证券:需求高增+技术突破 国内锂资源开发步入新时代

锂电池仍是未来15年内电化学储能的主流技术路线,2020-35年国内储能领域锂消费量CAGR或达43%-47%。5月24日,国家电网首席专家惠东在中国国际储能大会上表示,未来十年内,锂离子电池仍将在电化学储能领域保持主导应用地位,而我们此前也提出过,当前时点来看钠电池或其他技术路线对锂电池替代性实际上极为有限。同时据其预测,在新能源装机占总装机量规模约35%、2035年合理弃能率为8%的前提下,相应储能装机需求约为200-250GW,其中锂离子电池为主体的储能约110-160GW。基于以上数据,我们测算得2020-2035年新能源储能领域用锂量CAGR约43%-47%,用锂需求持续高增长。

提锂技术取得新突破,国内盐湖资源开发有望再提速。据真锂研究,由五矿盐湖主导研发的“盐湖原卤高效提锂技术研究”项目于26日通过专家评审。该技术路线的亮点在于可直接实现在原始卤水中完成杂质分离及浓缩脱硼提锂,而目前主流盐湖普遍采用老卤进行提锂。五矿盐湖于4月建设完成一条近千吨级生产线并投产,目前已能稳定运行且各项指标优于可研。相较于老卤提锂,原卤提锂降本增效成果显著:①由于工艺前置节省了盐田摊晒步骤,动力消耗有望减少30%带动总成本下降10%以上;②受益于整体提锂收率大幅提升,矿山服务年限将延长;③批次一致性提升,最终产品质量满足电池级标准。我们认为,随着此次提锂技术的突破及商用,我国盐湖提锂经济效益将进一步凸显,叠加此前颁布的《建设世界级盐湖产业基地规划及行动方案》助力,本土锂资源开发将迈入加速阶段。

在锂行业供需抽紧且海外扩产节奏缓慢的背景下,国内锂资源将成为全球锂供给端的重要补充,具备低成本扩产能力的标的料将充分收益。相关标的:融捷股份、科达制造、藏格控股、赣锋锂业、天齐锂业、永兴材料、盛新锂能、雅化集团、天华超净等。【点击查看研报原文】

东莞证券:新能源汽车高景气 带动锂电产业链业绩爆发

新能源汽车高景气,带动锂电产业链业绩爆发。2020年中之后,新能源汽车市场迅速回暖,动力电池市场随之升温。2020年我国新能源汽车产销量分别完成136.6万辆和136.7万辆,分别同比增长10.01%和13.38%。2021年1-3月我国新能源汽车产销量分别完成53.33万辆和51.47万辆,分别同比大幅增长407.32%和351.29%。锂电池装机量方面,2020年锂电池装机量达65.6GWh,同比增长14.9%;2021年1-3月锂电池装机量为23.24GWh,同比大幅增长209.74%。锂电池行业2020年实现营收3048.33亿元,同比增长23.93%;实现归母净利润161.59亿元,同比增长165.72%;实现扣非后净利润111.70亿元,同比增长287.82%。

碳中和已成全球共识,发展新能源汽车是实现碳中和的重要一环,未来国内乃至全球新能源汽车市场渗透率将得以明显提升,新能源汽车有望维持高景气,带动锂电产业需求将保持快速增长。建议重点关注产业链细分龙头:宁德时代、天赐材料、新宙邦、恩捷股份、当升科技、中伟股份、杉杉股份。【点击查看研报原文】

五矿证券:重视中国本土锂资源开发加速的战略机遇

重视中国本土锂资源开发加速的战略机遇,以及氢氧化锂的海外需求逻辑。其一,中国本土优质锂资源-未来白色石油将获战略重估。其二,基于青海盐湖提锂的新一代技术创新有望向西藏盐湖开发“外溢”,未来有望通过降低环境足迹、提升效率,打开西藏优质盐湖锂资源的聚宝盆。其三,在当前需求背景下,矿石与盐湖是相互补充的关系,未来矿石提锂依然将是锂供给的支柱之一。其四,再提氢氧化锂的细分逻辑。我们认为氢氧化锂的供应瓶颈在于两方面,首先国内具备锂精矿长协保障的锂盐厂仅为少数,导致原料库存高度分化,其次电池级氢氧化锂存在更高的工艺门槛及更严格的品质认证。考虑到海外市场的增量需求依然以高镍三元为主,而全球整体的动力需求有望在Q3-Q4季节性环比走强,因此当前时点需要重新关注氢氧化锂细分需求逻辑的演绎。

全球装机旺盛,锂电材料生产饱满。整体而言,1-4月全球新能源汽车市场淡季不淡。4月中国铁锂、三元材料产量分别同比增长216%、116%,当月中国动力电池装机8.4GWh,同比增长134%,同期中国新能源汽车销量20.6万辆,同比增长186%,1-4月中国磷酸铁锂装机份额升至39.8%。欧洲八国4月新能源汽车销量13.2万辆,同比增长414%。在此背景下,我们将2021年全球新能源汽车销量预测上修至500~522万辆,同比增长59%~66%。投资标的:基于中国本土优质锂资源开发加速的战略主线以及氢氧化锂的细分机会,建议关注西藏矿业、科达制造、赣锋锂业。【点击查看研报原文】

中国银河证券:锂行业景气度与锂盐价格有望继续上行

在几乎无有效增量情况下锂资源全年紧缺确定,Q3进入新能源汽车旺季国内电池厂与正极材料厂排产有望环比继续增长,锂盐需求将进一步释放,锂行业景气度与锂盐价格有望继续上行。而在锂精矿资源紧张且高镍正极需求持续回暖的情况下以锂辉石提锂为主要技术路径且竞争格局更为稳定的氢氧化锂价格近期加速上涨,5月氢氧化锂价格单月涨幅已超10%,建议关注锂资源供给率高且氢氧化锂产能占比高的赣锋锂业、雅化集团、盛新锂能、天齐锂业、融捷股份、天华超净、科达制造。【点击查看研报原文】

(原标题:八大券商主题策略:厉害了“锂大爷”!白色石油将获战略重估 产业链标的名单全梳理)