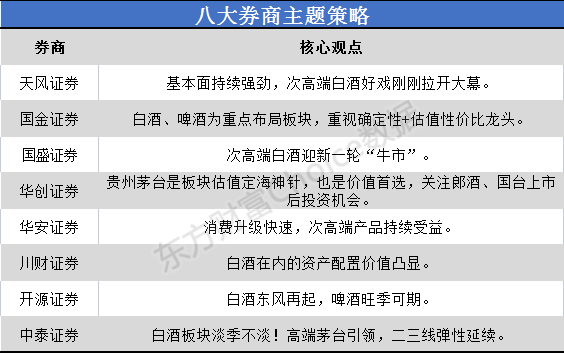

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

天风证券:基本面持续强劲 次高端白酒好戏刚刚拉开大幕

对于次高端板块,我们认为基本面持续强劲,次高端好戏刚刚拉开大幕。一是从价格带来看,茅五泸等高端酒价格带上升至千元以上,拉动次高端主流价位带提升至300-500 元,同时产生了 600-800 元价位带空白区间,次高端大有可为;二是从需求端来看,我国中产阶级扩容潜力大,次高端和区域龙头名酒的消费趋势将不断提升;三是从竞争格局来看,目前次高端战争进入白热化阶段,存量竞争时期,酒企渠道和营销突破成关键。

对于高端白酒板块,我们认为主要系北上增量资金带来的资金层面影响,依然看好高端白酒板块长期投资价值,再次强调“茅台 40-45x 估值是合理区间,目前处于均值回归后的合理价位”。对于整个高端白酒板块“白酒逻辑看高端,高端逻辑看茅台”,茅台价格打开其他酒的价格天花板,其估值是整个板块的锚,综合它品牌独一性、投资性、稀缺性的属性,对标海外奢侈品估值,我们认为茅台 40-45x 是估值中枢的合理区间,均值回归仍有一定空间。从长期基本面来看,继续坚定高端白酒优质赛道的长期价值。【点击查看研报原文】

国金证券:白酒、啤酒为重点布局板块 重视确定性+估值性价比龙头

当前大部分企业估值或都回到历史相对较高水平,估值若持续提升将透支未来业绩,建议降低短期预期收益率。当前市场的风险在于,预期与企业估值及基本面的背离;机会在于,若出现短期数据低预期,股价明显调整,而企业底层逻辑不变的投资机会。防范风险和寻找机会的核心落脚点均在于寻找优秀的企业。若企业持续优秀,阶段性的高估值将在较长的持有期平摊,短期数据低预期调整机会亦是较好布局时点。

投资逻辑来看,白酒、啤酒为重点布局板块,调味品建议中报后关注调整机会,食品板块重视细分赛道优秀龙头。对于白酒行业:1)理性看待预期收益率,当前整体估值中枢不低(茅五泸 21 年 PE为 50-55X),市场对基本面的确定性要求更高。2)相对于二三线白酒,一线白酒的相对估值仍具有性价比,且业绩确定性及长期基本面更强。3)6月茅台、五粮液、泸州老窖、汾酒等股东大会陆续召开,有望持续催化白酒板块行情。我们建议,重视确定性+估值性价比龙头,关注基本面超预期+品牌势能好的品种。

对于啤酒行业:1)需求端:夜场、餐饮等高端需求恢复,体育赛事营造良好的消费氛围。2)供给端:旺季高端产品铺货加速,新代言人陆续宣布,建议重视“结构升级+直接提价”可能带来的ASP超预期上行。中长期把握“高端化+经营效率改善”主线,推荐华润。【点击查看研报原文】

国盛证券:次高端白酒迎新一轮“牛市”

行业景气是次高端“牛市”的基础。过去十年白酒行业经历了三次较为明显的上行期,分别为2010-2011年、2016-2017年和2020下半年至今,其中两次为强刺激后经济的强复苏,一次为去产能后经济的提振式发展。2020下半年开始,随着强刺激后经济强复苏,白酒行业进入新一轮发展周期。

目前300-600元次高端市场规模500-600亿元,显著低于千元以上高端市场和200元以下中低端市场。过去五年次高端价格带扩容明显,行业年复合增长约20%,其中2015-2017年行业年复合增速近40%,2018-2020行业年复合增速约10%,随着行业景气度向上,我们预计2021年次高端价格带同比增速将超过35%,并会维持2年左右的高速扩容周期。

作为白酒行业的“成长型”赛道,次高端的竞争格局仍未固化,目前呈现了多强并立的局面,其中剑南春、习酒成为百亿大单品,洋河梦之蓝、青花汾酒营收在40-65亿之间,除此之外,国台、国缘、水井、舍得等品牌营收亦在20亿以上。展望未来五年,行业扩容至千亿规模,仍有望跑出2-3个百亿大单品。看好次高端行业扩容趋势和龙头企业的全国化进程,核心推荐山西汾酒、水井坊、洋河股份。【点击查看研报原文】

华创证券:贵州茅台是板块估值定海神针 坚守长线思维

贵州茅台是板块估值定海神针,也是价值首选,关注郎酒、国台上市后投资机会。酱香品类热源起茅台也将反哺茅台,无论是消费群体的扩大还是价格带体系、品牌多样性的提升,无疑都为茅台打下了更坚实的消费支撑。同时公司底蕴深厚经营稳健,已与行业其他公司拉开较大差距,可预见阶段品牌护城河难被超越。另外我们认为,相较同价位带产品,系列酒在品牌品质方面具备的优势并没有完全体现在市场价格上,主要系其他品牌大单品需承担放量盈利的任务,而系列酒拥有茅台充裕现金流的支撑,更加注重扎实稳健的市场培育而非价格表现,正因如此,预计系列酒未来可转化的市场量价空间巨大,或再超预期。综上,我们维持茅台目标价2600元及“强推”评级,既是白酒板块估值定海神针,也是价值首选。其他标的方面,国台体量较小,扩张期弹性充足,郎酒基础扎实,坚守长线思维,近年或更侧重基酒储存、品牌积淀等,郎酒国台近期均加快上市步伐,值得重点关注。【点击查看研报原文】

华安证券:消费升级快速 次高端产品持续受益

对于高端名酒,基本面稳健,二季度无忧。5月散瓶茅台批价持续上行,五粮液、泸州老窖基本面稳健,回款进度均符合预期,下半年中秋旺季五粮液普五批价有望站稳千元,值得关注。

对于次高端地方酒,消费升级快速,次高端产品持续受益。次高端产品是名酒及主流地方龙头酒企近年发展核心增量来源,包括以品味舍得、水井坊臻酿、洋河M6+、M3 水晶版,今世缘四开,古井古16、古20,汾酒青花汾等一系列为代表的产品均实现持续快速发展。一季度地产酒次高端产品需求旺盛,疫情推动消费升级持续加速,但 100~200 元中档酒需求较正常年份边际减弱。整体来看,地产酒龙头多价位覆盖,产品结构向上升级加速,对冲了下方中档产品的增长乏力,各酒企间有所分化,舍得受益于次高端老酒战略业绩高速增长,汾酒延续高增长,洋河正逐步兑现拐点。近期古井贡酒、洋河股份股东会均传递积极信号。【点击查看研报原文】

川财证券:白酒在内的资产配置价值凸显

随着人民币汇率持续升值,包括白酒在内的资产配置价值凸显。最近国家对大宗商品价格上涨进行了有效调控,但通胀压力仍较大,白酒尤其是高端白酒由于对成本波动敏感性较低,仍是现阶段较为优秀的板块。次高端酒方面,近期多家酒企包括酒鬼、古井等品牌对次高端产品进行提价,预计次高端价位产品在上半年将保持较高增速。建议关注全年业绩确定性较高以及成长性较好的酒企,相关标的:贵州茅台、五粮液、泸州老窖、山西汾酒、酒鬼酒等。【点击查看研报原文】

开源证券:白酒东风再起 啤酒旺季可期

市场流动性宽松,酒类估值重新回暖,尤其是市值相对较低的次高端白酒,享受到行业扩容与估值溢价的双重红利;从基本面角度来看,二季度白酒回款均有不错表现。茅台批价不断提升,五粮液持续控货挺价,带动白酒价格带整体上移,预计国窖也可能有挺价动作出台。高端酒整体升级,一方面推动公司业绩确定性增强,另一方面将次高端价格带空间打开。受益于部分酒企布局酱酒催化,以及行业扩容未来的高成长性预期,二线白酒表现不俗。我们优先推荐白酒中贵州茅台、五粮液、山西汾酒,次高端白酒中酒鬼酒、舍得酒业、水井坊等可能受益。

啤酒行业逻辑通畅,从销量角度,行业整体有较快恢复,龙头酒企应可实现正增长;从升级角度,行业升级已成为趋势。一方面酒企通过减少费用投放引导中低端消费者向中端消费过度;另一方面酒企加大高端酒推广,推动产品结构持续提升。成本压力下,啤酒提价也是大概率事件,酒企更可能在各自强势市场小幅拉升价格。从费用角度,考虑到多数酒企策略转为利润导向,价格战的历史应难以重演。长期看费用率趋势应是下降。综合来看,啤酒企业盈利改善应是主旋律。【点击查看研报原文】

中泰证券:白酒板块淡季不淡!高端茅台引领 二三线弹性延续

白酒板块淡季不淡,高端茅台引领,二三线弹性延续。近期白酒板块持续上行,一方面受益于流动性重回宽松因素,另一方面板块自身亦有催化,主要是:(1)高端酒方面,本周仁怀十四五发展规划超预期,提出倾力支持茅台集团及其子公司技改扩能,推动“两个10万吨”目标早日实现,我们认为,此次规划首次明确茅台未来技改扩产预期,此前茅台规划极限产能5.6万吨,目前基酒已达生产上限,本次在地方政府的明确支持下,未来技改扩产的落地性有望加快实现,为茅台中长期发展打开空间。此外,高端酒淡季主要关注批价催化,后续普五以999元打款为主,关注其批价有提升顺价潜力。

(2)二三线酒方面,Q2动销淡季不淡(梦6+、青30等核心单品放量超预期),库存去化良性(梦6+库存不足半个月),且控货挺价下价盘上行,叠加去年Q2低基数,二三线酒Q2有望延续高增。投资层面,我们继续优先推荐高端茅、五、泸,次高端推荐具备业绩弹性的汾酒、今世缘、舍得,以及经营持续改善的洋河、古井、口子等。【点击查看研报原文】

(原标题:八大券商主题策略:白酒、啤酒为重点布局板块!次高端白酒迎新一轮“牛市”)