今日(5月18日)A股三大股指开盘涨跌不一,盘初一度急拉之后,沪指反复震荡,而创业板指则迅速走弱,两市分化格局较为突出。从盘面上来看,轻指数重个股行情延续,行业与概念板块涨跌不一,军工与黄金股搭台,啤酒、数字货币等板块同样表现不俗。

中原证券表示,行业轮动依然是当前市场运行的主要特征之一。未来核心资产、金融行业以及周期行业能否有序轮动,带动股指稳步走高仍需观察。预计沪指短线小幅上扬的可能性较大,创业板市场短线继续挑战新高的可能较大。建议投资者短线谨慎关注新能源锂电、食品饮料、医药制造、汽车以及有色金属等行业的投资机会,中线继续关注低估值蓝筹股的投资机会。

在当前A股热点分散,板块轮动加剧背景之下,隐藏了可能的投资机会,精选部分机构研报,我们来一起看看到底有哪些主题,可供参考。

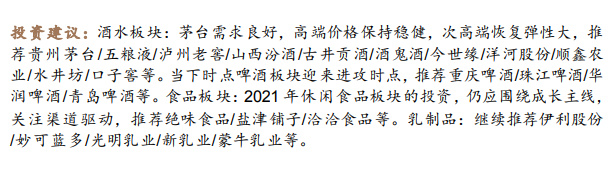

【主题一】啤酒

开源证券表示,啤酒市场2020年受疫情影响基数较低,2021年呈复苏状态,一季度表现出较好弹性。叠加2021年有较多体育赛事,在疫情可控的前提下将对行业形成催化。国内啤酒行业市场区域割据,各区域内部竞争较为充分,各酒企策略转为利润导向,投入大量营销费用抢占市场份额的概率较低。未来行业主要看提价以及结构升级带来的利润率提升:一方面酒企很可能在各自强势市场小幅提价,以应对成本上涨带来的通胀压力;另一方面行业已进入加速升级时期,表现为中低端啤酒消费群体向中高端价格带跃迁,以及企业推出更高端的产品继续拉升产品结构。整体来看啤酒板块趋势向好,看点在于低基数背景以及体育赛事催化下的总量增长,以及结构升级、竞争趋缓带来的业绩弹性。

德邦证券提到,高端化逻辑不断得到印证,短期看好酷暑提前到来下的销量回升。全行业来看,由于成本端的上行,降低了费用恶性竞争的可能,有望打开行业提价窗口,不少企业已经进行提价对冲成本影响,收入端看均价的持续驱动,预计2021年或是行业高端化的起势之年。中期看好奥运会带来的消费场景回补,旺季销量有望加速增长,全年业绩大概率继续高增。

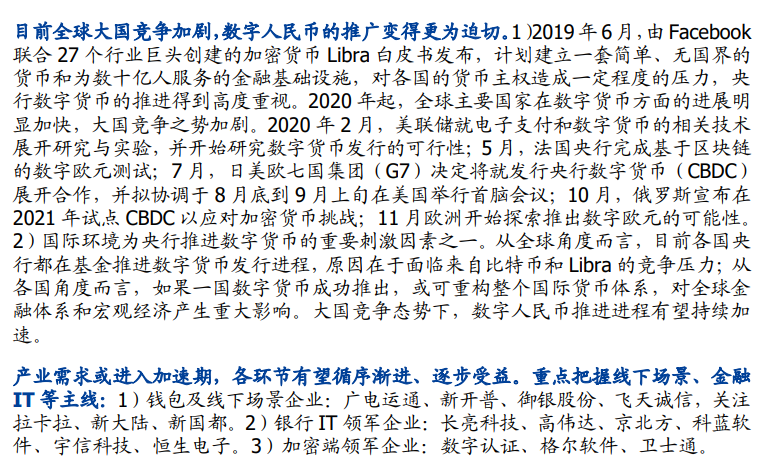

【主题二】数字货币

万联证券指出,人民日报称中央数字货币研发持续推进:人民日报的文章明确了国家对数字化货币未来发展的目标。未来以央行为主导的数字化货币将对我国金融服务产生重大的影响,助力我国金融服务体系的进一步升级。此外,数字化货币不仅对我国的支付效率和安全性有重要影响,还会对国际金融社会,货币体系产生影响,在人民币国际化的道路中起到重要作用。

国盛证券分析,从全球角度而言,目前各国央行都在积极推进数字货币发行进程,原因在于面临来自比特币和Libra的竞争压力;从各国角度而言,如果一国数字货币成功推出,或可重构整个国际货币体系,对全球金融体系和宏观经济产生重大影响。大国竞争态势下,数字人民币推进进程有望持续加速。

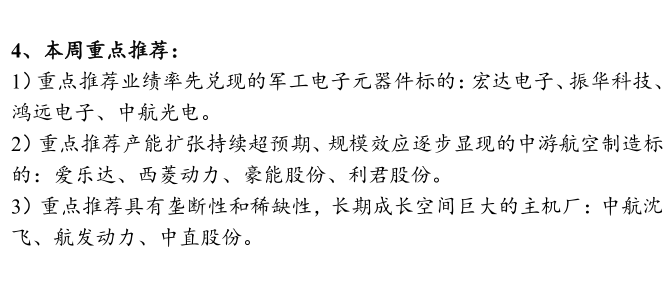

【主题三】军工

国信证券表示,重申军工板块的中长期配置价值。基本面角度看,军工行业增速首屈一指,相比其他行业成长性突出,尤其是2021 年-2023 年将是行业提速的关键,复合增速有望超过 30%。客户长协合同及预付的落地,对参与配套的企业非常有利,以往诟病的现金流、交付确认等有望大幅改善,生产调度及产能利用效率也将大幅改善,期待在中报中预收、合同负债等科目的亮眼表现。

国盛证券指出,未来7年是百年未有之大变局加速演进、全面加强练兵备战背景下,我国武器装备补缺口、军事装备进入加速追赶带来的高增长、高确定性的红利期,这个行业红利期也基本决定了我国未来军工产业的发展格局。我们承认会有一批军工企业受限于技术及产品的拓展性遇到发展瓶颈,即在主机厂产能达到高峰期后进入平稳发展期,这是限制这类军工企业成长与估值的核心因素。

东北证券认为,军工行业基本面大幅改善预期持续强化,航空、导弹等产业链产能大幅扩张仍在持续,产业链高景气度正在由上游向中下游传导。新型战机放量规模和进度有望超预期,产业链配套厂商经历2020年产能扩张之后,有望再度扩充产能,未来2-3年业绩增速有望再超预期。

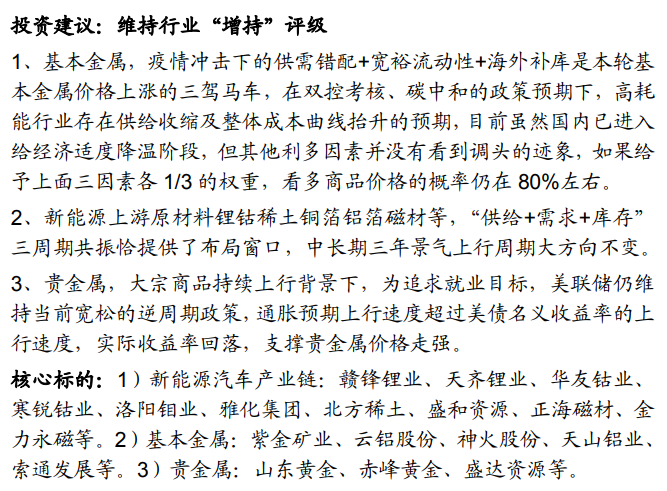

【主题四】黄金

中泰证券表示,通胀预期上行带动下,伦敦现货黄金有望冲击2000美元/盎司随着经济修复,美国十年期国债名义收益率及通胀预期逐步修复至接近疫情前水平,但在就业目标约束下,美联储对通胀保持较高容忍度,在大宗品持续上涨背景下,仍维持当前宽松的逆周期政策,通胀预期的上行速度超过美债名义收益率的上行速度,美债实际收益率逐步回落,支撑金价回升。

第一、基本金属,疫情冲击下的供需错配+宽裕流动性+海外补库是本轮基本金属价格上涨的三驾马车,在双控考核、碳中和的政策预期下,高耗能行业存在供给收缩及整体成本曲线抬升的预期,目前虽然国内已进入给经济适度降温阶段,但其他利多因素并没有看到调头的迹象,如果给予上面三因素各1/3的权重,看多商品价格的概率仍在80%左右。第二、新能源上游原材料锂钴稀土铜箔铝箔磁材等,“供给+需求+库存”三周期共振恰提供了布局窗口,中长期三年景气上行周期大方向不变。第三、贵金属,大宗商品持续上行背景下,为追求就业目标,美联储仍维持当前宽松的逆周期政策,通胀预期上行速度超过美债名义收益率的上行速度,实际收益率回落,支撑贵金属价格走强。

(原标题:免费研报精选:旺季高端化加速 当下啤酒板块迎来进攻时点!(附股))