泡沫与泡沫破灭是两码事!那么,现在离泡沫破灭还有多远?

在刚刚结束的一周交易中,美股市场在经历上半周调整之后,最后两个交易日大举反攻,似有V型反转的意味。然而,在指数持续创新高的背后,超级富豪们已经在陆续卖出股票。

据彭博社数据,5月的第一周,美国上市公司内部人士出售了价值244亿美元(折合人民币超1500亿元)的股票,其中约有一半是通过交易计划出售的。这些减持股票的人不少都是超级富豪,其中包括包括亚马逊的贝佐斯、Google的联合创始人谢尔盖·布林(Sergey Brin)和甲骨文的拉里·埃里森等。

另一个比较令人意外的数据是ETF份额。上周五,A股和港股的券商股突然暴涨,其中A股券商板块整体涨幅超过7%。然而,令人意外的是,两只规模最大的券商ETF份额却大幅下降50亿份。从以往的数据来看,券商板块在上涨和大涨之前,往往会伴随着ETF份额增加的情况,然而此次却并非如此。

周末,还有一只黑天鹅刷屏全网,那就是“叶飞事件”。从已经曝光的资料来看,此事涉及到诸多上市公司、券商和基金,可信度有多高还需要时间去求证,证监会也火速启动了立案调查。但在这个过程当中,A股市场的生态势必会有一次地震。

超级富豪大甩卖

在刚刚过去的一周时间里,市场经历了滞与胀的博弈。滞的一面表现在,几乎全球所有的央行,目前的态度都很“鸽”,对于通胀的容忍度高到了一个历史级别,所以股票很难跌下去;胀的一面表现在,商品价格持续上涨,市场对于通胀的担心要远远高于央行,因此股票涨起来也比较艰难。

在数据上,滞的一方面还表现在美国4月份零售销售数据环比持平,不及市场预期的1%,4月份核心零售销售数据甚至环比下降0.8%,预期为增长0.7%;胀的一方面则表现在美国4月整体CPI同比大增4.2%,大幅超出此前3.6%的市场预期,增速创2008年9月以来13年新高;美国4月核心CPI未季调年率录得3%,创1996年1月以来最大增长。

分析人士认为,这一博弈特征未来一段时间还可能持续存在。然而,对于股市而言,最后还是要看估值。从目前的情况来看,标普500超过32.5倍的市盈率显然已经不低,纳指超过45倍的市盈率也属历史级别。在这种情况下,企业内部人士的动作就显得特别重要了。

据彭博社数据,包括亚马逊的贝佐斯和Google的联合创始人谢尔盖·布林(Sergey Brin)在内的企业内部人士最近提高了股票减持量。彭博社汇编的数据显示,截至今年5月的第一周,美国上市公司内部人士出售了价值244亿美元的股票,其中约有一半是通过交易计划出售的。这几乎相当于他们在2020年下半年处置的300亿美元总额。

贝佐斯今年已经出售了价值67亿美元的亚马逊股票。虽然这对全球首富来说相对微不足道,但这一规模已经超过了他在2020年全年出售股票的三分之二;拉里·埃里森(Larry Ellison)在上周出售了700万股甲骨文股票,总收益为5.523亿美元。查尔斯·施瓦布(Charles Schwab)今年出售了价值1.92亿美元的同名经纪公司股票。扎克伯格或其慈善机构自去年11月以来几乎每天都出售股票,累计总值超过18.7亿美元。

然而,比较有意思的是,经过上半周动荡的美股,下半周最后两个交易日走得却异常强劲。但不少投资者并不看他这种反弹的持续性。GMO联合创始人杰里米·格兰瑟姆(Jeremy Grantham)认为,美股泡沫很快就会破灭。这位从业40多年的传奇投资人准确地预测了美国2000年互联网泡沫和2008年次贷危机。

牛市旗手遭暗流

对于A股市场而言,虽然也存在与外围市场脱媒的情况,但在外资持股持续增加的背景之下,很难完全摆脱美股调整的影响。因此,上周市场也曾随美股杀跌,亦跟随美股大举反攻。上周五,有着牛市旗手之称的券商板块就暴涨超7%,多股出现涨停行情。

事后,有机构分析人士认为,券商股反弹主要有两个原因:一是基金业协会披露一季度基金销售保有数据,蚂蚁、天天基金分列第二和第五,传统券商的基金代销业务2020年以来亦显著增长,财富管理转型成效显著。二是目前多家券商估值已降至1倍PB附近,一季度业绩增长强劲,而基金对这一板块的配置相当低。

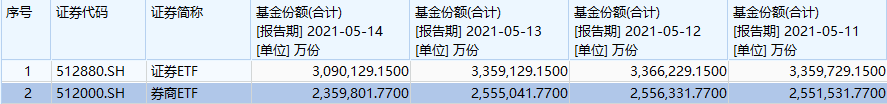

然而,从盘后的资金数据来看,有着“聪明资金”称号、极擅抄底的ETF资金却在大涨中大举减仓。两只规模最大的证券ETF基金总份额单日减少了将近50亿份,总金额估计也超过50亿元。

而且,从其大涨之前的份额数据来看,这两只基金此前处于持续减规模的过程当中。按此前的规律,券商ETF若能够持续大涨,此前一般都会有ETF大举抄底的迹象。

那么,此次聪明资金难道要踏空吗?从目前的情况来看,可能并不一定。首先,券商股对利率最为敏感,然而由于通胀预期的存在,现阶段的市场利率处于易升难降的阶段;其次,外围市场并不稳定,从前述之美股的情况来看,若出现突然杀跌的情况,A股恐跟随出现系统性调整,券商股在这种预期下,很难有持续发力的动能;第三是市场结构,这可能是A股市场当下最大的问题,也是券商面临的最大风险。因为两极分化较大,中小市值股票很难受到资金追捧,这样一来,股权质押、再融资、两融等可能都会存在问题,而且这种问题还可能长期化。当下,更有一只黑天鹅可能让这一问题恶化。

一只黑天鹅来袭

对于市场而言,可能有一只潜在的黑天鹅在发酵,那就是“叶飞事件”。

上周中段,前私募冠军叶飞突然在微博高调喊话中源家居的董事长和董秘,声称自己曾通过中间人参与该公司的市值管理,然而由于盘方的推卸赖账,最终蒙受了数百万元的损失。随后,事情不断发酵。除了中源家居以外,叶飞还点名维信诺、隆基机械等股票。5月15日,网上更是传出叶飞要举报的公司名单,公司数量高达161家,其中不乏基金重仓股。

证监会上周五表示,对于以市值管理之名实施操纵市场、内幕交易等行为,证监会始终秉持“零容忍”态度,依法予以严肃查处,涉嫌犯罪的,及时移送公安机关。一旦发现上市公司及实控人、私募基金、公募基金等相关机构从事或参与相关违法违规活动,我会将一查到底、依法严惩,并及时向社会公布。

周日(5月16日)证监会启动立案调查。证监会表示,针对近期媒体报道有相关方涉嫌合谋实施不法行为等问题,根据交易所核查情况,证监会决定对相关账户涉嫌操纵利通电子、中源家居等股票价格立案调查。

这一事件会有几个影响:一是冲击已经出现在名单中的股票;二是冲击A股生态;三是券商和中小股票的压力可能会持续加大。

首先,中源家居股价虽然未出现跌停,但上周五出现了逆市杀跌的情况。随着周末事情的发酵,投资者或许会从已经出现在传闻名单的股票中逃离;

其次,叶飞事情中透露的诸多信息真假难辨,却反映出了一种现实,那就是:A股这个生态最近几年有所净化,但并非没有灰色地带。有业内人士向券商中国记者透露,从上市公司来看,与私募合作做市值,拉抬股价的情况并非没有;从资金的情况来看,利用微信群,采取“传销式”推销筹码,拉抬股价的事依然存在;从机构来看,虽然内幕交易在减少,但一些基金经理仍有私下接盘的情况,且利益分配发生在海外。这些生态随着叶飞事件发酵,估计都会要受到冲击;

第三,券商和中小股票的面临压力。若没有市值管理,很多小公司的压力会比较大。券商业务或也会受到冲击,而叶飞事件涉及多家券商,虽不知真假,但可以肯定,券商的风控会越来越严格,这会给券商造成短期压力。

事情往往就是这样,你永远不知道风险会来自何方,你也不知道什么时候来。唯一可以确定的是,你可以买好东西,你也可以不贪最后的盛宴。这样才能最大程度地避开风险。

相关报道:

15只个股北向资金净买入额过亿元 五粮液等9只个股被券商集中看好

北向资金减仓半导体面板“巨无霸” 加仓三大钢铁股(附增减仓股票名单)

(原标题:50亿“聪明钱”在狂欢中逃离 什么信号?黑天鹅闪现 A股咋走?)