疫情到底对投行业务有多大影响,随着一季度落下帷幕,行业数据或许可窥见一二。

疫情防控之下,投行这个“发动机”能为券商行业积蓄多少力量?记者据梳理,截至3月31日,今年来证券行业合计主承销金额2.37万亿,较去年同期1.76万亿增长34.66%。其中52家投行股权承销金额合计3344.62亿元,同比略微下降1.3%;全行业完成债权承销规模2.03万亿元,同比增幅43.26%。

就股权和债权承销规模来看,中信建投证券和中信证券二者均大幅超出同业,位居行业前二。不过股权承销收入上,中金公司以4.44亿元的承销收入位居第一,独占15.54%的市场收入份额。

IPO过会数据上,一季度IPO审核虽然受到疫情些许影响,但整体来看,50家企业过会(含科创板)仍大幅高于去年同期。同时,新《证券法》下,公司债、企业债已经推行注册制,业内人士预计市场发债规模会有所增加;再融资新规也被视为重大行业利好,成为投行人士大力角逐的市场。

有大型投行人士对记者表示,每年一季度都是IPO发行淡季。今年整体来看,疫情对于投行的影响,或许还需更长时间的观察。投行虽然已经基本复工,但其正在服务的客户以及潜在客户经营状况若受到疫情影响,也会间接影响投行到业绩。

主承销规模同比增三成

据Wind数据显示(4月1日统计),截至3月31日,今年来证券行业合计主承销金额(含股权和债权)2.37万亿,较去年同期1.76万亿规模,增幅34.66%,主要是债权承销规模增加。

具体来看,中信证券和中信建投证券主承销规模大幅超出其他同业,二者几乎难分伯仲。一季度主承销规模中,中信建投证券反超中信证券,以3461.66亿元暂居行业第一,同比增幅68.61%;中信证券以3246.36亿元的规模暂居第二,同比增幅34.52%。国泰君安、海通证券、中金公司一季度主承销规模均超千亿,跻身行业前五。

由于一季度投行整体的主承销规模明显增加,超70家投行主承销规模同比增加。同比增幅来看,中小投行由于去年同期业务基数较小,发力后效果明显。中邮证券、东亚前海证券、宏信证券、东方财富证券、江海证券一季度主承销金额同比增幅均超10倍,但整体规模最多也还在100亿上下。大投行中,中金公司、招商证券、广发证券一季度主承销金额同比有些许下滑。

8投行股权承销规模超百亿

为何有些投行主承销规模大幅提升,而有一些规模明显下滑,一季度投行表现来看,哪项细分业务最“吃香”呢?先看股权承销金额,一季度52家投行股权主承销金额合计3344.62亿元,与去年同期基本持平,略微下降1.3%。

共有8家投行一季度股权承销规模超100亿,其中中信建投证券以784.97亿元的规模暂居第一,同比增幅102.90%;中信证券以660.49亿元暂居第二,同比微降7.47%。中金公司、申万宏源承销保荐、国泰君安等股权承销规模均超100亿。

值得一提的是,华西证券一季度股权承销规模为139.09亿元,排名第六,去年同期股权承销规模为零,全年股权承销规模排名也在行业25名之外,今年来可谓“进步神速”。细究发现,华西证券一季度有两单并购业务,一是担任中信证券发行股份并购广州证券事项的财务顾问,今年3月份,随着该重组事宜落定,华西证券增加134.6亿元的股权承销额度;另一单是担任星期六发行股份收购遥望网络部分股权事项的财务顾问,华西证券等中介机构获得2864.18万元的发行费。

有大型投行人士对记者表示,每年一季度都是IPO项目发行淡季,由于处于年报季,即便有拟IPO项目已拿到了批文,可能也需要补充材料。所以,股权融资市场的全年度表现,尚需更长时间范围去观察。

地方债、公司债规模大增

债权承销业务可谓是托起投行主承销规模的中流砥柱。今年一季度全行业合计完成债权承销规模2.03万亿元,同比增幅43.26%。主要是地方债、公司债承销规模大增,其中公司债承销额7807.47亿元,同比增长80%;地方债承销额3390.90亿元,同比增幅176%。

有投行发行负责人对记者表示,一季度来,受疫情防控影响,地方债的发行计划提速且放量,所以规模增大在预期之内。与此同时,央行释放流动性,利率下行等因素也是助力因素;再加上新证券法影响,公司债、企业债发行推行注册制,种种因素驱使下,一季度债市承销规模水涨船高。

在这个业务板块中,同样是中信证券和中信建投证券冠绝业内,中信建投证券以2676.69亿元的债券承销规模暂居第一,同比大增六成;中信证券以2585.88亿元的规模紧随其后,同比增五成。国泰君安、海通证券一季度债权承销金额均超千亿,同比增幅明显。

由于一季度债承规模大幅提升,近70家投行的承销规模都明显增加,不过也有一些投行债权承销规模同比下滑,方正证券、瑞银证券、爱建证券、国盛证券的债承规模同比均减少五成以上。方正证券虽然债承规模同比下滑九成,但是方正证券承销保荐一季度债承规模185亿,同比增幅接近100%。

9投行股权承销收入超亿元

无论承销规模多少,“收入产出比”才是一项业务的最终落脚点。据Wind,今年一季度,投行共获得28.57亿元股权承销收入(含首发、增发、配股、可转债),较去年同期的17.29亿元,大增65%,主要是首发收入大幅增加。

有9家投行股权承销收入超亿元,其中中金公司、中信建投证券两家各获4亿元以上,中信证券、光大证券、广发证券、国金证券收入2亿元以上。

中金公司一季度股权承销收入4.44亿元,市场份额为15.54%,同比增幅82.61%。2018年在行业一片惨淡之际,中金公司投行业务逆市大幅增长,其中工业富联一单就为其贡献了3.4亿元承销保荐费,令人记忆犹新;2019年中金公司投行业务虽不如上一年度抢眼,但主承销收入依然延续行业第二名。今年来,中金公司主承销收入市场份额再度回升,一季度共参与了8家企业的IPO承销,其中优刻得、华峰测控等为中金公司独家保荐承销,每单都为其带来逾亿元保荐承销费。

中信建投证券一季度获得4.04亿元股权承销收入,市场份额为14.13%,同比增幅75.12%,排名第二。如前文所述,中信建投证券的主承销规模以及股权、债权承销规模均排名行业第一,但主承销收入却未延续行业第一之态势。一季度中信建投证券共参与5个IPO项目的发行承销,其中最受关注的无疑是今年初上市的京沪高铁,成为近十年来募资规模最高的IPO项目之一,但对于主承销商中信建投证券而言,这是一单“加量不加价”的项目,保荐承销费1840万,费率不足万分之六,几乎和经纪业务交易佣金率同步。

当时,有大型投行负责人对记者表示,“在传统承销模式下,行业很在意金额排名,等以后不在乎金额排名,更看重承销家数和承销收入的时候,这种怪现象可能会少很多。”

不过,“价格战”并非蔓延到每一个项目,紫晶存储IPO项目募资规模仅为10.23亿元,但中信建投证券获得的承销保荐费用就高达1.19亿元。或许正如中信建投证券董事长王常青日前在业绩发布会上所言,公司会参考市场平均水平,综合项目成本、复杂程度、服务内容、项目规模和市场影响、竞争情况以及其他收益等因素确定最终报价。

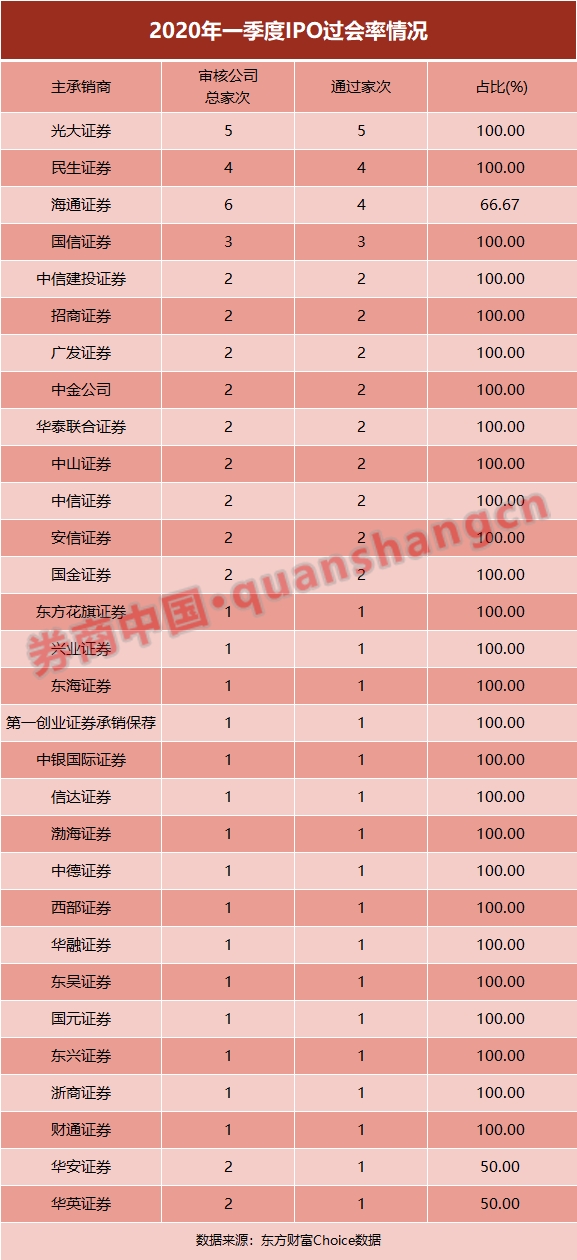

27家投行IPO过会率100%

对于投行来说,其承做的项目要经历发审会,是修成正果路上最大的考验。成功通过发审会,就意味着这个项目即将“落袋为安”。

一季度,因为有春节因素的影响,今年尤其是疫情防控的影响,IPO上会进度稍有影响,但自从3月6日证监会开启“云发审”之后,IPO审核顺利推进。整体来看,一季度发审委共审核55家(次)上会项目,过会数量(含科创板)达50家,过会率90.91%。过会率与去年同期几乎持平,但是过会数量则高出不少。

由于过会率高企,有27家投行上会项目均100%过会,其中光大证券有5个项目过会,成“最大赢家”,民生证券、海通证券有4个项目过会,国信证券有3个项目过会。

除了IPO过会量同比大增外,再融资新规也被视为重大行业利好,成为投行人士大力争抢的市场,但是2020年投行业绩表现如何,仍待更长时间范围的观察。

上述投行人士对记者表示,整体来看,疫情对于投行的影响,或许还未真正显现。投行人士虽然已经基本复工,工作开展不受影响,但投行正在服务的客户以及潜在客户的经营状况若受到疫情影响,也会间接影响投行业绩。

(文章来源:券商中国)

(原标题:一季度投行承销了2.37万亿!股权承销仍是赚钱王道 9家收入破亿27家IPO过会率100%)