在投资要点:市场,对中国优势战略小金属“锑”的认知多为“工业味精”,下游以阻燃剂为代表,较为分散,关注度较低。有两个预期差异没有被充分认识到:1)锑锭价格从3.75 7万元/吨的低点上涨了60%,供需结构的周期性反转还没有价格进来;由龙头公司的股价决定;2)更重要的是,光伏领域的需求是市场的盲点;在光伏玻璃澄清器需求的带动下,行业需求增速翻倍,景气度迎来新的五年。

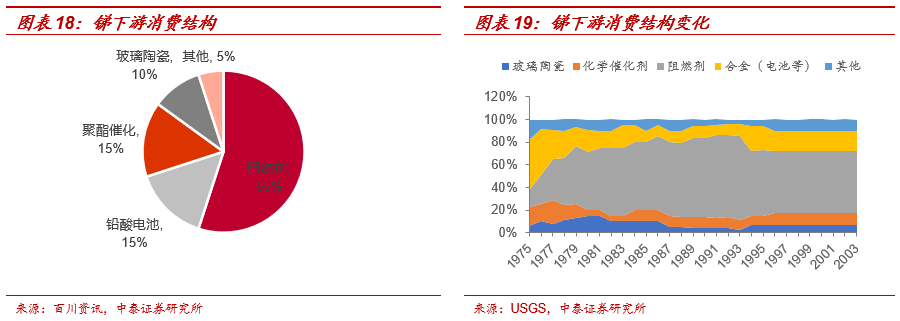

什么是锑?的锑是一种银白色、有光泽、坚硬而易碎的金属,通常被制成各种形状,如棒状、块状和粉末状。主要存在于自然界的硫化物矿物Sb2S3中,锑精矿常被用来制造锑锭、氧化锑和乙二醇锑。历史上,阻燃材料是下游应用的主要部分,约占55%,其次是铅酸电池,需求占15%,聚酯催化占15%,玻璃陶瓷占10%左右。

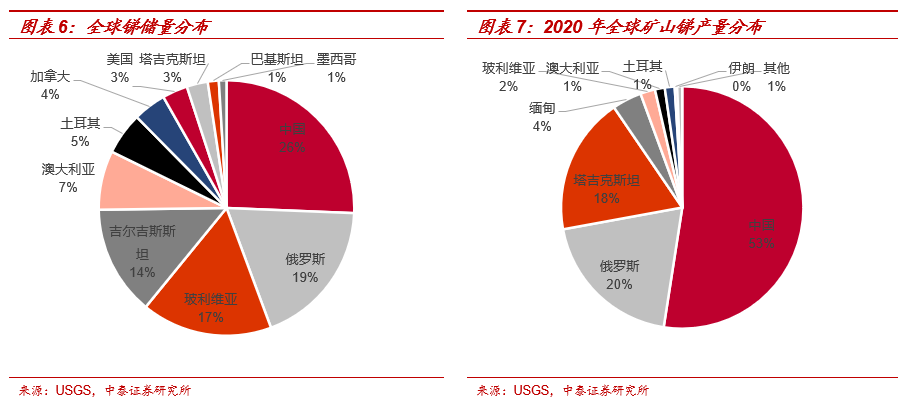

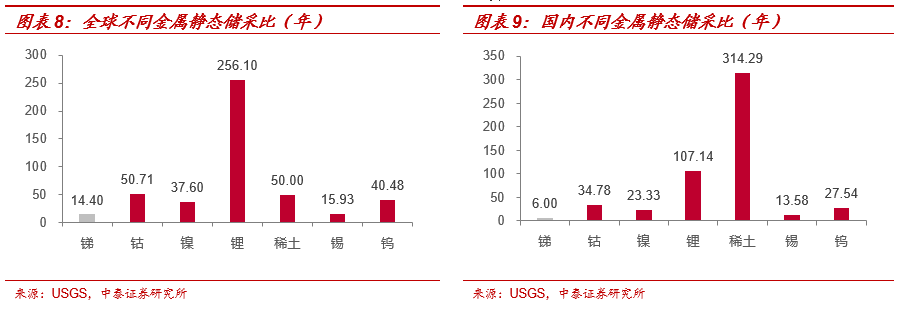

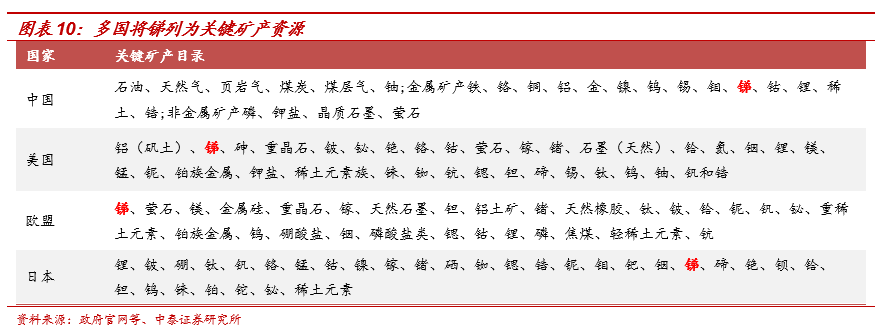

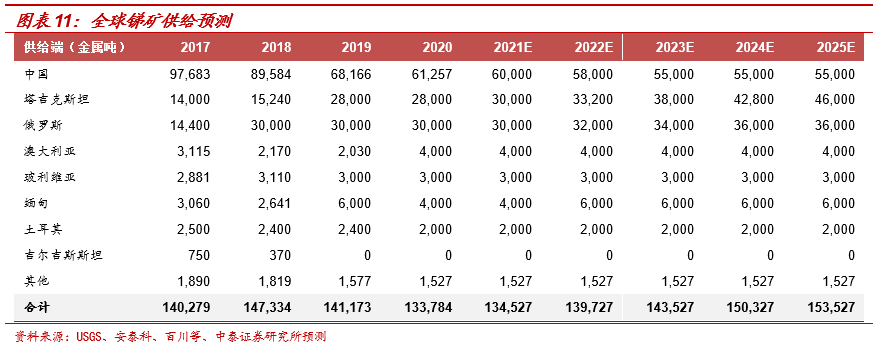

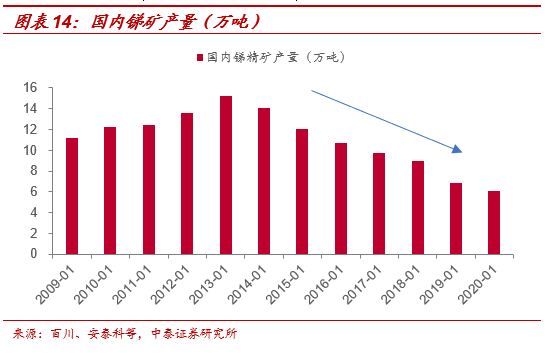

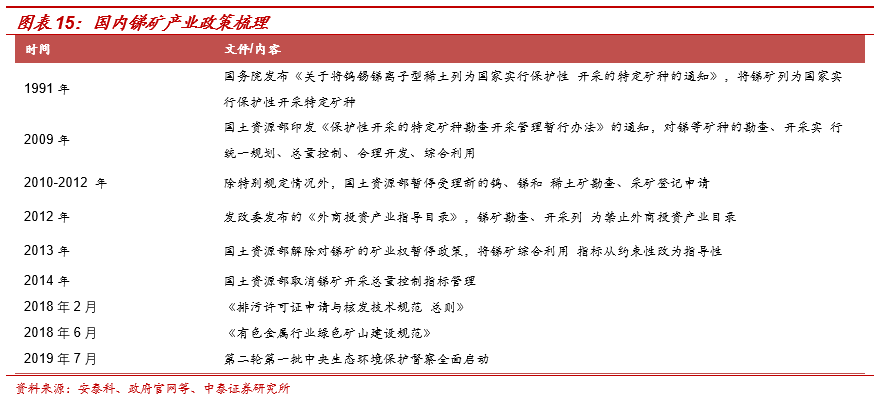

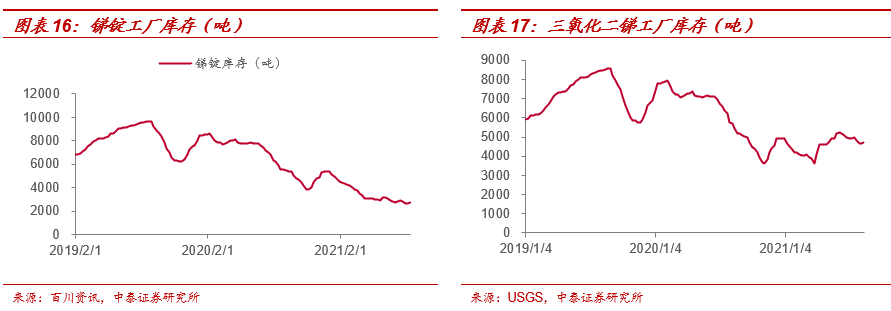

锑供应:极度稀缺的战略矿产资源。1)供应高度集中,全球锑储量约187万吨,其中中国占26%,俄罗斯占19%,CR5占82%;从产量分布来看,中国占53%,俄罗斯占20%,塔吉克斯坦占18%左右。2)锑极其稀缺,因此很多国家都将其列为重点矿产资源。从静态储采比来看,全球锑金属只能满足14年的供应,而国内锑储量只能满足6年的供应。由于锑的主要下游应用场景是阻燃剂,难以回收,是一种高度稀缺的不可再生金属。根据2016年国土资源部《全国矿产资源规划(2016—2020年)》,锑被列为重点矿产资源。此外,美国、欧盟和日本也将锑列为关键矿产资源。3)历史上,全球锑矿供应一直维持在13-15万吨左右。近年来,由于我国环保政策的收紧,锑矿产量逐年下降。海外未来增量仅塔吉克斯坦华宇矿业项目,其他增量有限。2020-2025年供给侧预期增速维持在2%-3%左右。4)库存大幅减少。11-12年锑价大幅上涨后,积累了太多社会库存压力,价格在底部区间波动。由于原材料供应紧张,叠加需求端持续改善。2020年企业库存大幅减少,厂家锑锭库存由历史低点9000吨下降至2710吨,降幅近70%。

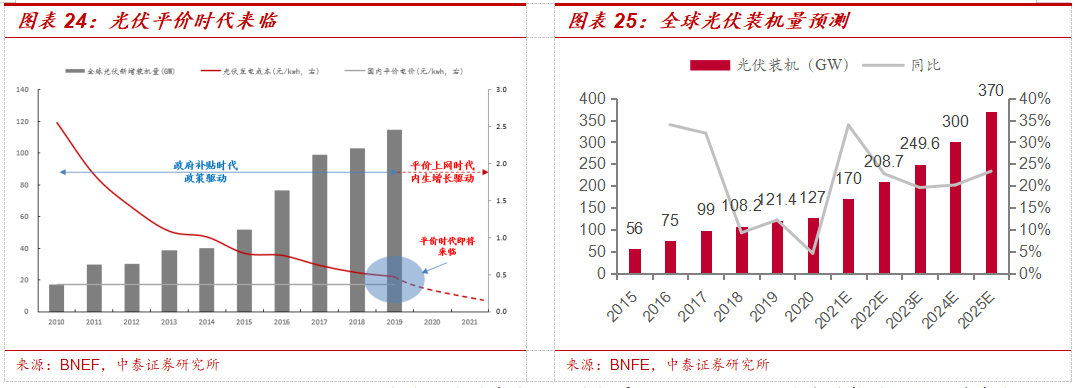

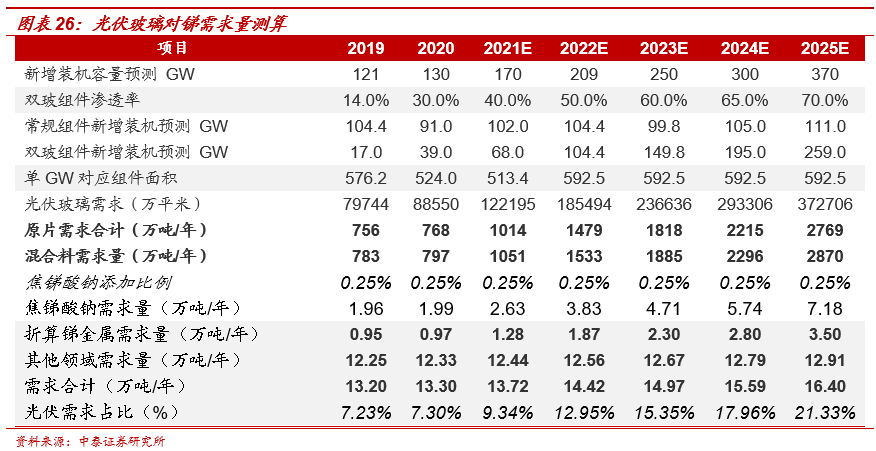

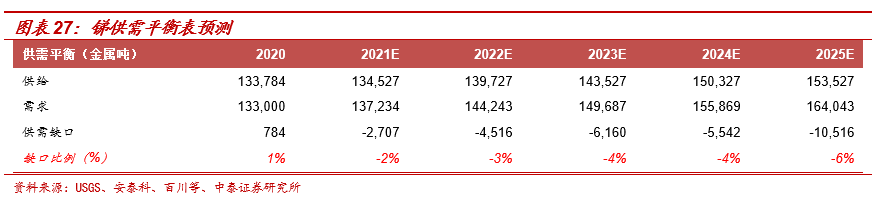

需求端:未被市场认知的光伏金属。光伏发电成本接近国内火电平均发电成本,部分地区低价上网接近现实。但目前光伏发电渗透率仍然较低,光伏发电装机容量进入快速增长期。预计2020 -2025年光伏发电装机容量将从127千兆瓦增加到370千兆瓦。锑主要用于光伏玻璃的制造过程。一般来说,需要加入混合物质量的0.2%-0.4%的焦锑酸钠。2025年光伏玻璃领域对锑的需求将达到3.5万吨,2020-2025年CAGR为29%,光伏领域需求将从7.30%变为21.33%。

未来几年投资建议:,锑进入供不应求的新周期。,国内供应将保持萎缩趋势。华英矿业海外仅有新项目,2020-2025年供应端CAGR为2%-3%;需求方面,随着光伏需求的快速拉动,需求整体增速有望从1%提升至4%-5%。相关产业链的上市公司包括湖南黄金、华宇矿业。

一、什么是锑?

1.1锑产业链简介

锑(英文:锑,元素符号Sb,原子序数51),一种银白色有光泽的硬而脆的金属,常被制成各种形状,如条、块和粉末,并

锑精矿常被用来制造锑锭、氧化锑和乙二醇锑。氧化锑形成卤化锑的过程可以减缓燃烧,因此常被用来生产阻燃剂,主要用于塑料、橡胶、涂料、纺织、化纤等行业,也用于玻璃、电子、陶瓷、荧光粉等行业;锑合金具有良好的机械强度,常用于冶金、铅酸蓄电池、军工等领域。乙二醇锑是聚酯缩聚反应中最新颖的催化剂。

1.2锑价历史走势复盘

2008.11-2011.3,国内锑价由26750→111000元/吨,涨幅达到315%。供需共振为本轮上行周期的主要催化因素:1)需求端,08年金融危机后,全球进入流动性宽松周期,纷纷推出大规模经济刺激计划,全球经济快速修复;2)供给端,2009年国土资源部下发《2009 年钨矿锑矿和稀土矿开采总量控制指标的通知》,成为锑价加速上涨的催化。随着经济增速的放缓,锑价逐渐走弱。

2016.01-2017.06,国内锑价由33500→62000元/吨,涨幅为85%。主要为供给端催化因素,价格击穿行业成本线,国内环保力度不断加强,供给收缩预期催化价格上行。

2020.07-至今,国内锑价由37500→73000元/吨,涨幅为95%。主要催化因素为,受疫情及国内环保因素影响,矿山产量下滑,叠加物流运输不畅,原料整体趋紧。下游需求受益于美联储的宽松政策,传统需求逐渐进入复苏周期,而新消费—光伏玻璃领域保持快速增长,锑锭库存去化幅度达到70%。

二、锑供应:极度稀缺的战略矿产资源

2.1供给端高度集中,不可再生的战略金属

锑分布高度集中。锑在地壳中的含量很低,且极难富集,主要以硫化物及硫盐矿物的形式存在,目前已知锑矿物和含锑矿物有120余种,但具有工业利用价值的仅10多种。根据USGS数据,全球锑储量约187万吨,其中中国占比26%、俄罗斯占比19%、玻利维亚占比17%、吉尔吉斯斯坦占比14%、澳大利亚占比7%,CR5占比达到82%;从产量分布来看,中国占比高达53%、俄罗斯占比20%、塔吉克斯坦占比约18%。

锑金属极度稀缺,多国将其列入关键矿产资源。从静态储采比来看,全球锑金属仅能够满足14年的供应,而国内锑储量仅能够满足6年的供应,且由于锑主要下游应用场景为阻燃剂,回收难度较大,是一种高度稀缺的不可再生金属。根据国内国土资源部2016年《全国矿产资源规划(2016—2020年)》,锑列入关键矿产资源,此外美国、欧盟、日本等也都将锑列为关键矿产资源。

2.2历史上来看,锑矿供应在13-15万吨波动

近年来全球锑矿供应保持稳定。近年来,全球锑矿产量维持在13-15万吨之间,增速未见明显扩张。分国别来看,国内受制于资源以及环保政策影响,锑矿产量逐渐走低;海外矿方面,塔吉克斯坦、俄罗斯为17年之后主要的新增供给方。

塔吉克斯坦地区:1)在产的主要矿山为美国康萨普(COMSAP)矿产有限公司旗下的Anzob 汞锑矿,拥有锑生产能力约1万吨/年;2)华钰矿业在塔吉克斯坦的1.6万金属吨项目,原计划19年底投产,目前推迟至21年底。塔吉克斯坦地区整体资源量仅占到全球的3%,产量占比目前接近20%,塔吉克斯坦地区大幅增产的可能性较低。

俄罗斯:1)主要生产商为极地黄金公司(Polyus)所拥有的奥林匹亚(Olympiada)金锑矿,规划每年生产1.5-2.0万吨锑金属,2019年锑产量为14773吨,2020年为10958吨,同比下降26%。2)远东锑金矿,储量约11-18万金属吨。

澳大利亚:主要生产商为曼德勒资源公司(Mandalay Resources)旗下的科斯特菲尔德金锑矿,锑储量约1.78万吨,可开采年限约4-5年,预计未来生产保持稳定。2020年锑产量约3903吨,同比增长92%;2021年上半年共生产锑1690吨,同比下滑18%。

美国:米达斯黄金(Midas Gold)持有的斯蒂布耐特金锑矿,锑储量6.74万吨,预计2026年开始商业运营,矿山服务年限为14.3年。

2.3国内锑矿供应:环比政策趋严,供应持续缩减

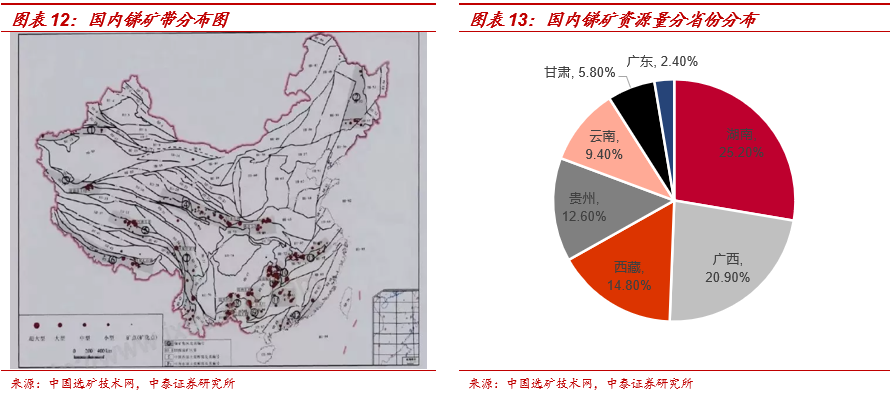

国内资源分布同样具有相对集中的特点。目前所探明的锑矿床分布于中国19个省(自治区)。主要集中在湖南(占比约25.2%)、广西(20.9%)、西藏(14.8%)、贵州(12.6%)、云南(9.4%)、甘肃(5.8%)、广东(2.4%)等。湖南具有我国最大的锑矿山——湖南省冷水江市的锡矿山(湖南闪星锑业全资矿山)。

近年来,国内锑矿产量整体处于收缩趋势。1)国内锑矿资源储量静态储采比仅为6,锑资源量属于高度稀缺资源;2)2009-2014年,国内曾经实行锑矿开采总量指标控制,并且暂停受理锑矿探矿权及采矿权申请,近年来环保督察趋严,锑矿生产日益萎缩。

2.4库存:大幅去化,整体维持低位

11-12年锑价大幅上涨后,积攒了过多的社会库存压力,价格在底部区间震荡。由于原料供应紧张,叠加需求端持续向好,2020年企业库存得到大幅去化,生厂商锑锭库存由9000吨→2710吨的历史低位,降幅接近70%,同样氧化锑库存也得到了大幅度的去化。

三、锑需求:最大的预期差—被市场忽视的光伏金属

3.1锑下游应用广泛

锑广泛用于阻燃剂、蓄电池及金属合金、化学制品等领域。下游应用领域中,阻燃材料是主要部分,需求量占比55%左右,其次是铅酸电池,需求量占比15%左右,聚酯催化占比15%左右,玻璃陶瓷占比10%左右。

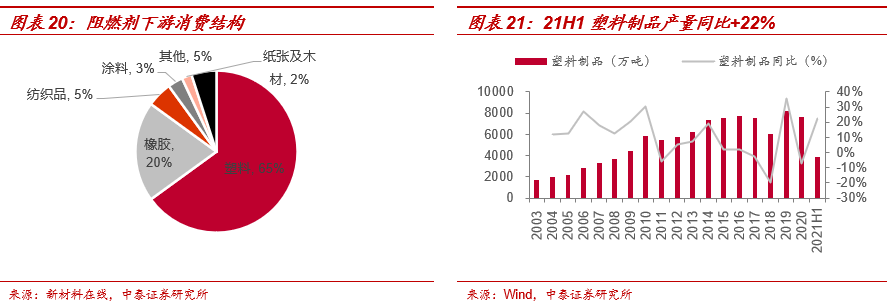

阻燃剂:锑卤系阻燃剂因其生产工艺成熟,性价比优良,使用很少的量就可以达到最佳阻燃效果,所以长期占据阻燃剂领域的主导地位,在火灾易发的塑料制品和电子电气产品中应用不可或缺。从阻燃剂下游消费来看,65%用于塑料领域、20%用于橡胶领域、5%用于纺织品。

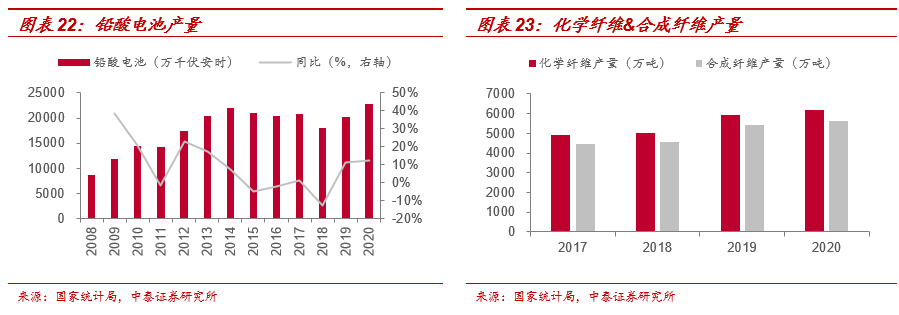

铅酸电池:铅锑合金具有耐腐蚀、长寿命的优点,主要用于铅酸电池的正极板,近年来,中国铅酸蓄电池的市场规模维持稳定增长。2020年,我国铅酸蓄电池产量为22736万千伏安时,同比增长12.28%。

聚酯纤维:锑系化合物是一种优良的催化剂,活性高、副作用少,是聚酯纤维生产中的核心催化剂。

3.2被市场忽视的光伏需求

过去十年,光伏行业自身成本降低效果明显,硅料、非硅成本持续降低,电池效率不断提升,以国内为例,2018年单位光伏发电量对应的成本相比2010年降低77%,度电成本已靠近国内火电的平均发电成本,平价上网在部分地区已接近现实,但目前光伏发电的渗透率仍然较低,根据数据,2019年全球光伏发电量占比仅2.7%,国内3%,随着光伏发电成本的进一步降低,光伏发电渗透率也将进一步提升。

光伏领域需求占比快速提升。光伏行业的快速发展推动光伏玻璃生产线快速增加,而在制造光伏玻璃的过程中,需要用到澄清剂来提高玻璃的色泽和透明度,根据玻璃澄清的作用机理可分为:氧化物澄清剂、硫酸盐型澄清剂、卤化物澄清剂和复合澄清剂。复合澄清剂(焦锑酸钠)集合了三种澄清协同优势,可达到持续澄清的效果,大大地增强了澄清能力,是单一澄清剂无法比拟的。根据玻璃网资讯,光伏玻璃制造过程中,焦锑酸钠一般需要添加混合料质量的0.2%-0.4%,假设2025年光伏装机量达到370GW,光伏玻璃领域对锑需求量将达到3.5万吨,2020-2025CAGR为29%,光伏领域需求占比将从7.30%→21.33%。

3.3进入供应短缺新周期

锑进入供不应求的新周期。未来几年,国内供应保持收缩趋势,海外仅有华钰矿业新增项目,2020-2025供给端CAGR为2%-3%;而需求端,在光伏需求快速拉动下,需求整体增速有望从1%提升至4%-5%。

四、投资建议及相关产业链企业

预期差1:锑锭价格从低点3.75→7.0万元/吨,涨幅接近一倍,锑相关标的股价仍处于底部区间,没有充分反应锑价的上涨。

预期差2:光伏新增需求被市场忽视。锑用于光伏玻璃的制作过程中的澄清剂,添加量仅为0.2%-0.4%,单位用量较小,并没有被市场充分认知。在光伏装机快速增长的背景下,光伏压延玻璃产能快速释放,对锑的需求量有望从0.97→3.50万吨,2020-2025CAGR为29%,需求占比从8.11%→21.33%。

综合来看,我们认为,未来几年,国内供应或将保持收缩趋势,海外仅有华钰矿业新增项目,2020-2025供给端CAGR为2%-3%;而需求端,在光伏需求快速拉动下,需求整体增速有望从1%提升至4%-5%。锑或将进入供不应求新周期。

湖南黄金

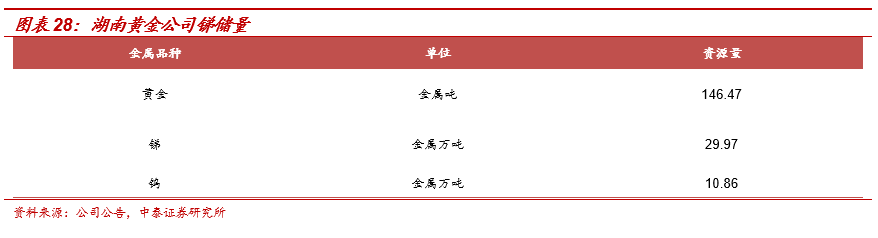

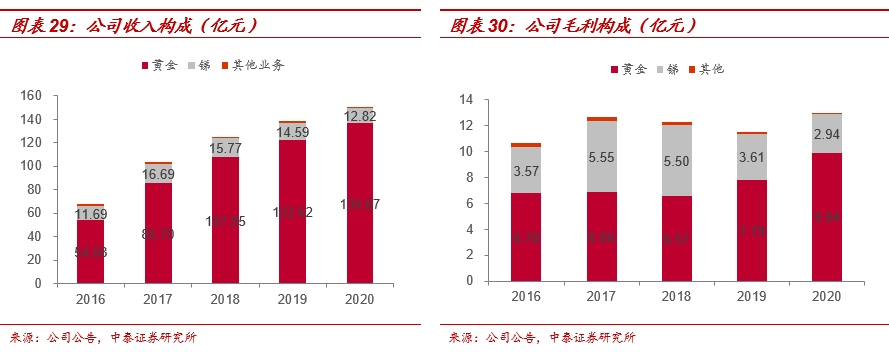

公司主要持有辰州矿业、甘肃加鑫、新龙矿业本部龙山金锑矿、安化渣滓溪锑矿等矿山,合金拥有锑资源量约29.97万吨。目前拥有3万吨/年精锑冶炼生产线。2020年公司生产锑品34,967吨,同比减少1.07%,其中精锑10,848吨,氧化锑16,405吨,含量锑5,330吨,乙二醇锑2,384吨,其中自产锑约20119吨。

华钰矿业

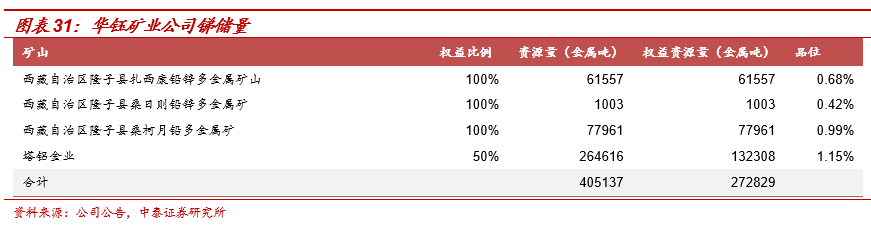

公司目前控制锑资源量41万金属吨,塔铝金业达产后将新增1.6万金属吨/年生产能力,合计达到2.1万金属吨/年,全球占比接近15%。

风险提示

产业政策变动风险。国内锑开采受环保等政策影响较大,且下游消费领域(铅酸蓄电池、光伏等)同样受到产业政策变动影响较大。

供给端超预期释放风险。目前锑矿供给较为刚性,且部分锑矿为伴生矿,社会隐形库存无法精确统计,供给端超预期释放将对供需结构造成较大的影响。

国内疫情反复和国外疫情失控风险。海外疫情蔓延和国内疫情反复是全球经济复苏最大不稳定因素。

需求测算偏差风险。报告需求测算均基于一定前提假设,存在实际达不到、不及预期风险,可能会导致供需结构发生转变,从而导致对主要产品价格的误判。

研究报告使用的公开资料存在更新不及时的风险。研究报告中公司及行业信息均使用公开资料进行整理归纳分析,相关数据存在更新滞后的风险。