2020年,全球以太网光模块市场将同比高速增长33%。2021年下半年,我们认为随着国内5G竞价的恢复期以及400G等高速数字通信光模块的强劲需求,光模块板块优质股有望迎来配置机会。从下游客户分布和厂商自身能力两个维度来看,我们更看好掌握海外面对面客户资源,在技术研发、成本控制、量产等能力上具有竞争优势的公司。

摘要

国内电信光模块在行业向好#1:国内电信数通客户需求下半年回暖。的采购在经历了1H20的5G高峰后,进入了“冷静期”。这一行业变化也在一定程度上导致了板块交易的“冷淡”和前几个季度估值的明显下调。随着我们认为国内电信市场将在2H21迎来恢复期。, 5G基站集中采集三期部分项目落地,我们预计前向传输光模块有望率先招标,中返产品也有望在下半年部署。此外,上半年国内数据通信客户需求稳定。下半年,我们预计以阿里为代表的头部客户有望开启200G部署周期,带动国内Datacom市场景气度回升。

行业向好#2:海外数通大客户下半年需求保持强劲。,我们看好下半年海外数字通信市场的需求,尤其是以400G为代表的高速以太网光模块,纵观全年,我们预计400G光模块出货量有望达到250万颗左右,与2020年的80万颗光模块相比,呈现三倍增长趋势。

在个股业绩维持优异表现,悲观情绪释放、估值有望迎来拐点。,1Q21,大多数a股核心光模块实现了出色的收入和利润表现。根据我们的预测和Wonder的一致预期,a股核心光模块2021年同比增速预计在30%左右,增速维持在较高水平。但2020年二季度以来,由于市场对5G建设增速的担忧,光模块标的估值受挫,降至历史低位。我们认为随着悲观情绪的充分释放,且下半年5G招标迎来恢复期、400G等高速数通光模块需求维持强劲,板块优质个股有望迎来配置机遇。

风险

海外数据通信市场需求不及预期;硅光等技术创新对竞争格局影响的不确定性。

正文

投资摘要

行业所处阶段:高速数通光模块持续增长,国内电信迎来阶段性拐点

当季在根据LightCounting数据,2020年全球以太网光模块市场规模同比增长33%至37亿元,达到历史最高水平。,以中国为代表的2Q20区域电信市场快速投入5G建设,带动光模块整体需求快速从疫情影响中恢复;2020年下半年,与5G等电信相关的资本投资增速将放缓,但以100G/400G为代表的数字通信光模块需求仍将强劲。

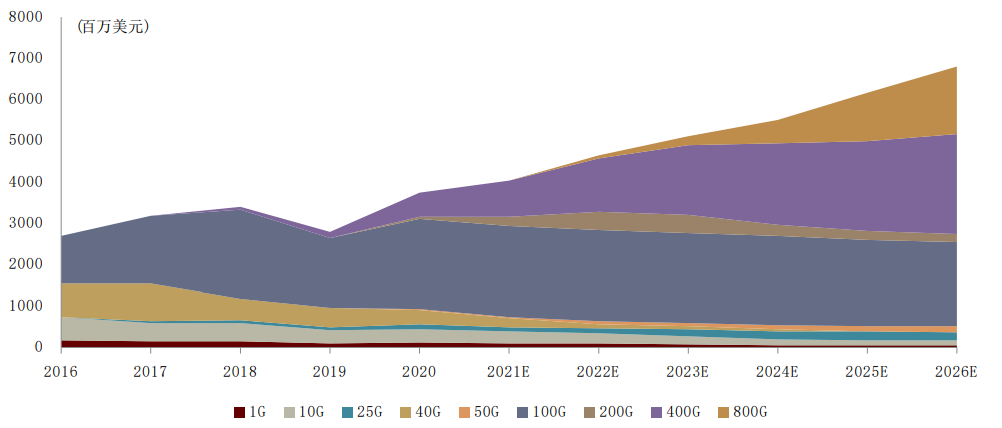

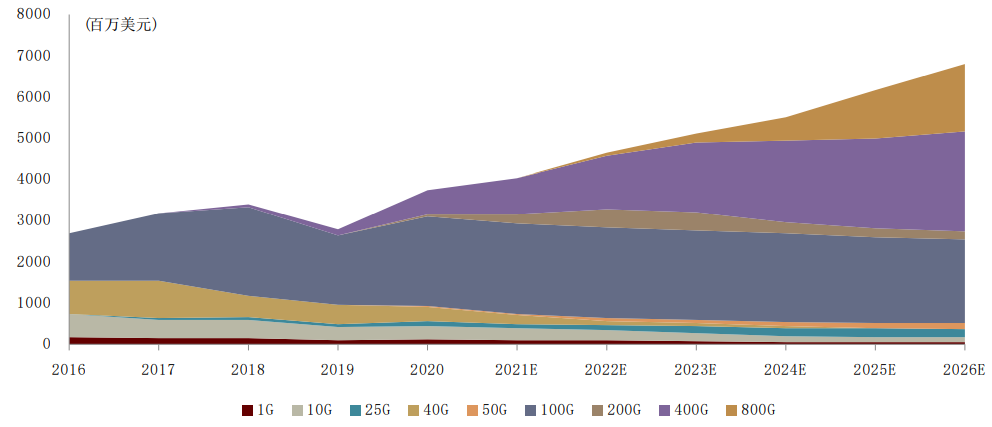

图表:全球光模块市场规模预测(2016-2026E)

资料来源:CICC研究部光计数二至六

展望下半年,我们预计国内电信数通客户需求有望回暖。电信光模块采购在经历了1H20的5G高峰后,进入了“冷静期”。根据我们的产业链研究,1H21国产电信光模块新增需求相对有限,这一行业变化也部分导致前几个季度成交“冷淡”、估值下调时板块标的明显修正。

工信部数据显示,截至2021年6月底,我国5G基站数量已超过80万个,占全球的70%以上。根据三大运营商年初的规划,中国移动计划2021年新建2.6GHz基站约12万个,计划2021-22年与中国广电联合采购700MHz基站超过40万个;中国联通和中国电信计划在2021年新建32万个5G基站。总体来看,2021年5G基站建设规模预计在60万站以上。在光模块侧,随着5G基站集中采集三期部分项目的落地,我们预计前向传输光模块的招标有望率先进行,中向传输的招标将推动5G基站的集中采集

D25036690058949781543.jpg" alt="图片" />资料来源:公司公告,中金公司研究部

海外数通大客户下半年需求保持强劲。根据云计算头部客户资本开支展望及产业链调研,我们对下半年海外数通市场的需求保持乐观,尤其是以400G为代表的高速以太网光模块。全年来看,我们预计400G光模块出货量有望达到约250万只,相较于2020年的80万只呈现翻3倍增长的态势。

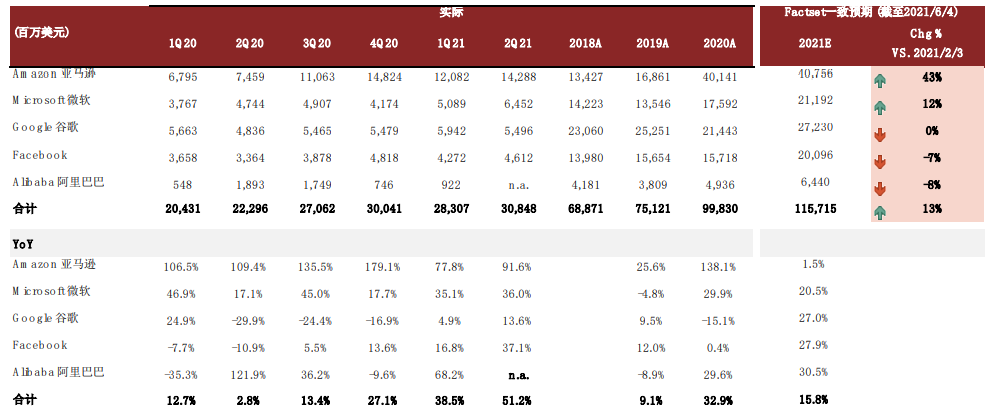

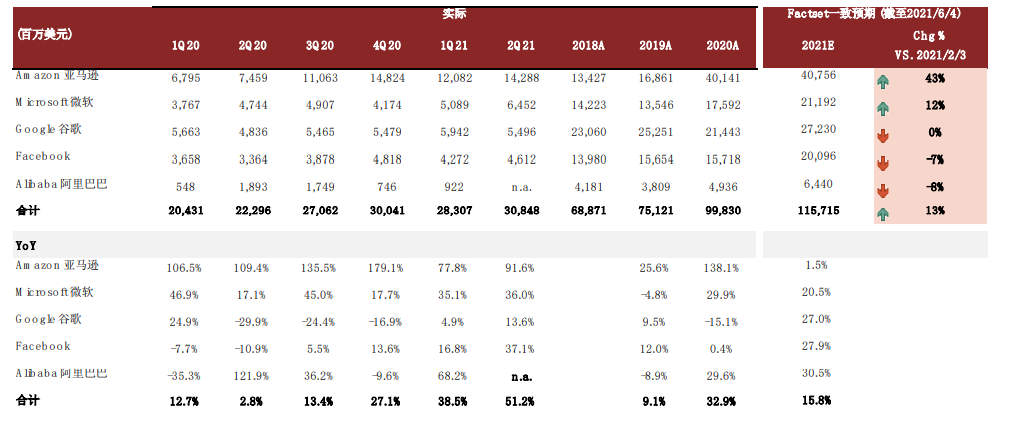

图表:光模块Top5云计算客户资本开支及一致预期情况

资料来源:万得资讯,彭博资讯,Factset,中金公司研究部

光模块厂商竞争能力甄别

下游客户分布:

结合标的的收入构成,我们认为A股光模块的主要投资品种可分为:1)海外头部云计算市场的光模块供应商;2)国内电信及数据中心光模块供应商;3)上游平台型元器件供应商。

我们认为,数通市场和电信市场的需求均存在周期性与成长性的叠加,但数通市场的成长性更明显,而电信市场周期性更显著。数通市场的成长性来源于互联网巨头为支撑业务发展的数据中心建设需求;周期性来自于互联网客户的库存周期。电信市场需求增长更多受到通信技术迭代带来的网络新建需求,而通信技术迭代及每一代的基础设施建设,本身就存在较长的周期。

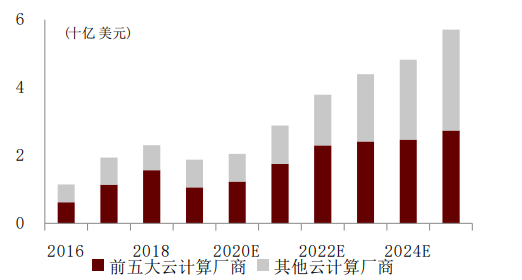

值得注意的是,LightCounting估测2019-2021年,全球云计算市场需求有超过60%来自于Top5的厂商(亚马逊、谷歌、Facebook、微软、阿里巴巴)。因此,我们更看好能够批量供应海外数通大客户的光模块企业。

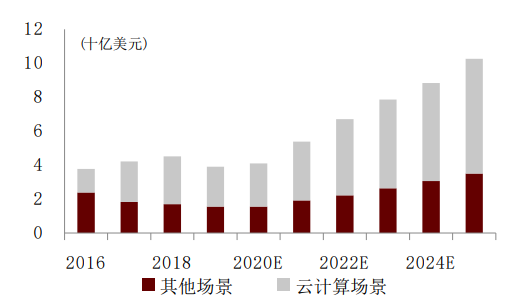

图表: 云计算场景在全球光模块市场占比提升

资料来源:LightCounting,中金公司研究部

图表: 全球Tier2及尾部云计算客户需求存在增长空间

资料来源:LightCounting,中金公司研究部

供应商自身能力

从下游客户的选择上来看,我们认为1)产品性能、2)批量交付保障和3)产品价格是头部客户看重的三大要素。相应的,从光模块厂商自身出发,研发能力、生产能力和成本控制能力成为了它们重要的竞争能力。

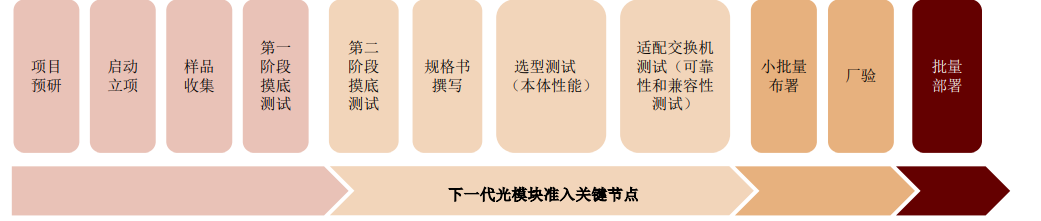

具体以互联网厂商对供应商的筛选流程看,新一代产品供应商准入的关键节点包括立项、送样测试、选型测试、适配测试、小批量部署和规模部署等。

图表:光模块准入测试关键节点

资料来源:百度官网,中金公司研究部

测试环节主要考验厂商的综合技术能力,决定了其在新产品初期能否率先研发出性能可靠的样品并通过测试。

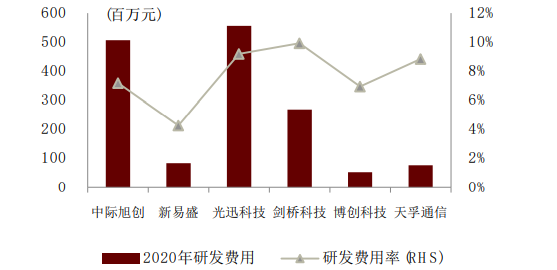

图表:研发费用规模比较(2020年)

资料来源:万得资讯,公司公告,中金公司研究部

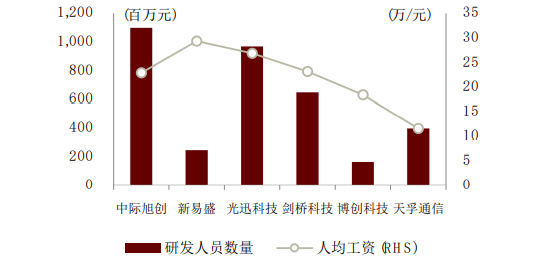

图表:旭创研发人员数量和工资水平比较(2020年)

资料来源:万得资讯,公司公告,中金公司研究部

报价环节考验厂商的成本控制能力,单位成本更低的光模块厂商能在相同的报价中收获更高的利润回报;值得注意的是,研发能力也对成本控制产生影响,技术水平领先的厂商可更快的提高新产品的生产良率,从而降低平均成本。

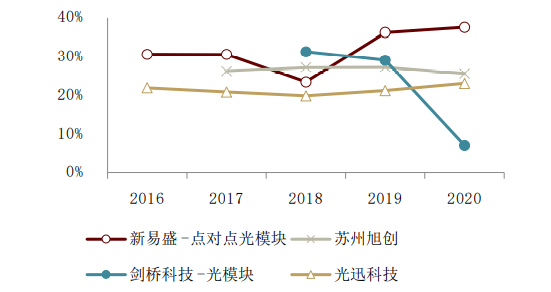

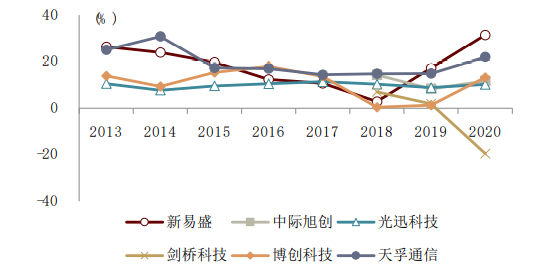

图表:可比公司光模块业务毛利率比较

注:光迅科技体内包括了光器件、PON模块、子系统等业务无法拆解

资料来源:公司公告,中金公司研究部

图表:ROE(加权)比较

资料来源:公司公告,中金公司研究部

批量部署环节考验厂商生产交付能力,涉及到光模块厂商的产能部署、产品良率、供应链管理、生产线管理等方面。

投资观点

根据我们的预测和万得一致预期,A股核心光模块标的2021年的业绩同比增速预期均在30%左右。但2020年2季度以来,受到市场对5G建设增速担忧的影响,光模块标的估值随板块下调至历史低位。我们认为,随着悲观情绪的充分释放,且下半年5G招标迎来恢复期、400G等高速数通光模块需求维持强劲,板块优质个股有望迎来配置机遇。

光模块:网络架构中光电信号转换的桥梁

光模块的应用场景与产业链情况

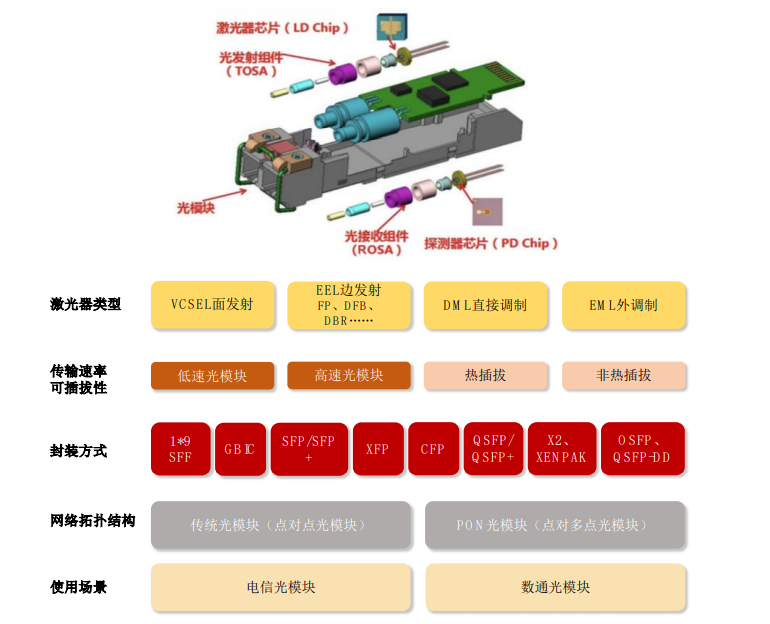

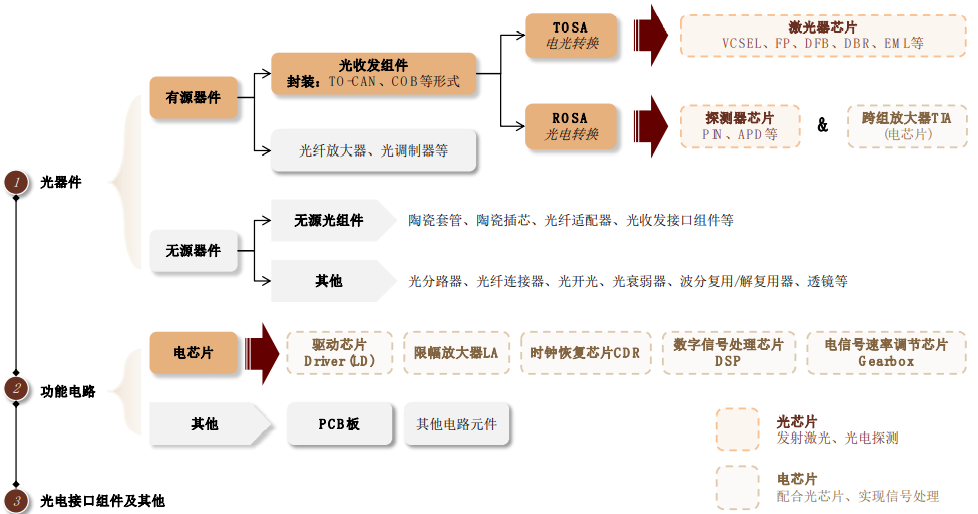

光模块是光通信网络的重要组成部分,核心功能是实现光电转换。光模块主要由光电子器件、功能电路和光接口等组成,其中光电子器件包括光发射器件(TOSA)和光接收器件(ROSA),核心结构分别为激光器和探测器。在光模块发送端输入一定码率的电信号,经TOSA中的驱动芯片(Driver)处理后,驱动激光器发射出一定频率的调制光信号,通过光纤传输后到达另一光模块的接收端,由探测器转换为电信号后,经跨阻放大器(Tia)和限幅放大器(LA)后输出相应码率的电信号。依据激光器类型、传输速率、封装方式、网络拓扑结构、应用场景等标准,光模块可分为多种类型。

图表: 光模块内部结构示意图(SFP+封装)

资料来源:CAICT,Finisar,中金公司研究部

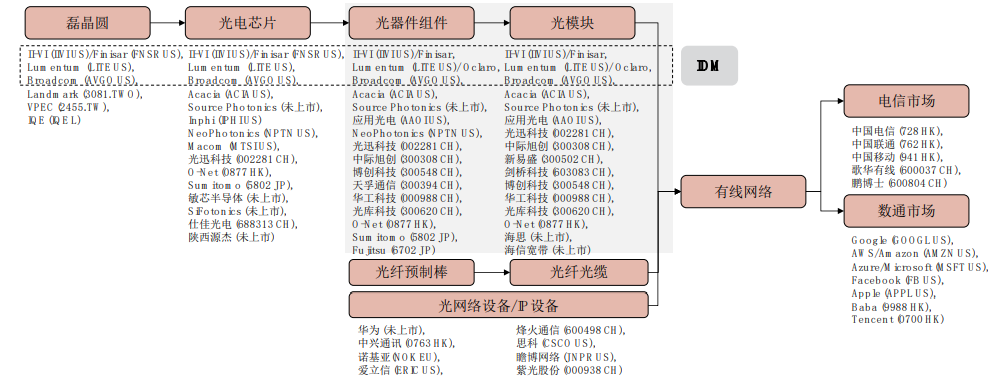

在整个光通信产业链中,光器件和光模块公司处于行业中游。产业链上游主要包括半导体材料、光电芯片(设计、制造、封装)供应商;产业链下游,光模块需配合电信设备、网络设备等使用,属于非终端产品,主要面向电信市场和数通市场两大类客户。

图表: 光模块产业链示意图

资料来源:各公司官网,中金公司研究部

市场规模与产品迭代

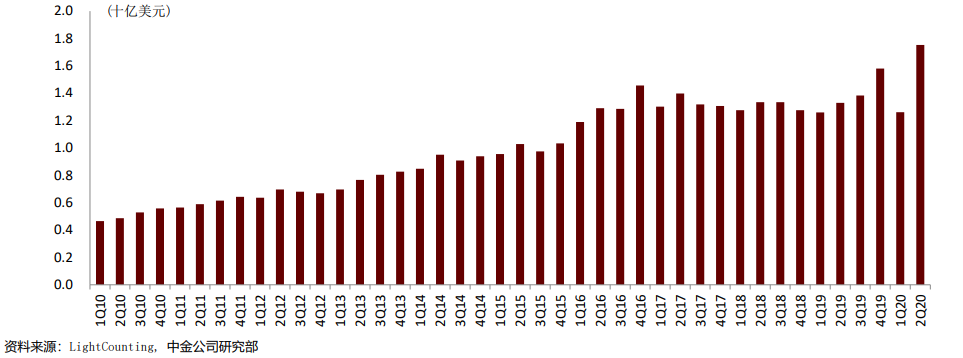

光模块市场属于需求驱动型,大部分光模块厂商采取以销定产的生产模式,而其市场需求表现为周期性与成长性叠加。根据LightCounting,2003-2016年全球光模块销售额的复合增速约为14%;经历稳定增长期后,全球4G建设放缓导致电信光模块需求下降,市场规模自2017年进入下行周期;自2H18起,互联网用户进入库存消化期,资本开支趋缓,导致2018年全球光模块销售额同比下滑3%。2019年,在5G建设和数据中心建设需求的双轮驱动下,行业景气度重回上升通道,2019年市场规模达到55亿美元;2Q20全球光模块销售额达到历史单季度最高值,约17.5亿美元。

图表: 全球光模块市场规模(1Q10-2Q20)

资料来源:LightCounting, 中金公司研究部

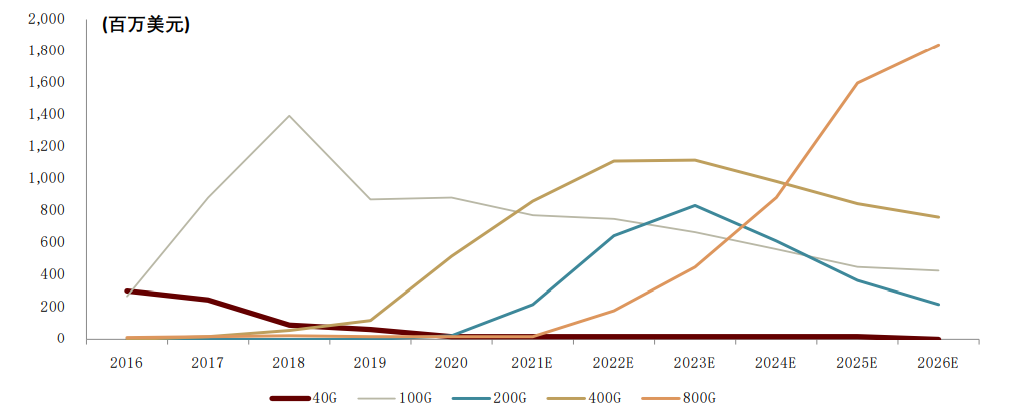

具体到以太网光模块市场,2020年下半年市场景气回升。根据LightCounting数据,得益于各速率光模块产品需求疫后恢复强劲,2020年全球以太网光模块销售规模达37亿美元,同比增长33%。展望未来,我们认为,以400G/800G为代表的高速率光模块产品需求将引领整体市场规模的持续增长。

图表:全球光模块市场规模预测(2016-2026E)

资料来源:LightCounting,中金公司研究部

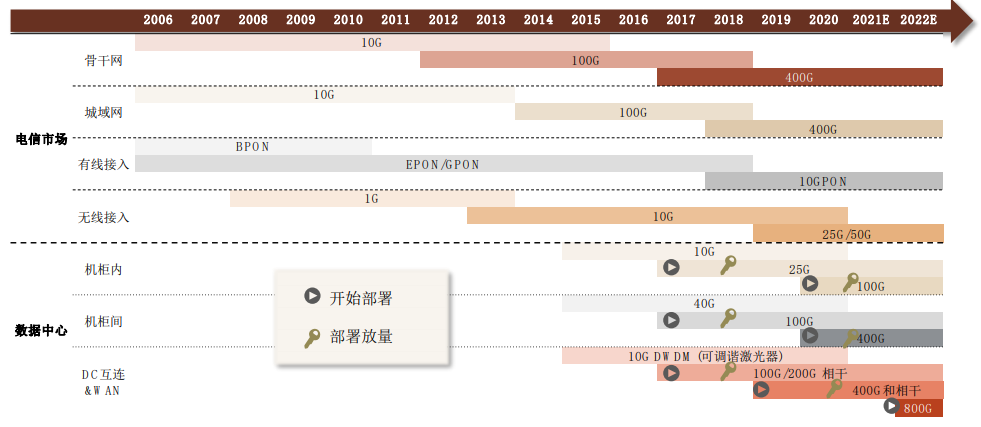

产品速率3-5年一个迭代周期。随着通信、计算技术的快速更迭,相关下游应用不断兴起,数据流量持续增加,使用更高速率的光模块进行信号传输必不可少。光模块产品速率的迭代周期一般在3-5年,数通市场快于电信市场。

红利窗口主要存在于部署初期。单一产品部署初期,由于只有少数技术领先的厂商具备批量交付能力,市场竞争格局良好,利润率水平较高。但随着产品部署进入放量期,越来越多的厂商达成高速率光模块的生产能力,市场竞争趋于激烈,导致产品回报率下降。一般来说,某一型号产品在进入部属成熟期后,ASP每年会下滑20-30%。以数据中心100G产品为例,据LightCounting,100G以太网光模块自2016年开始部署,2017-2018年需求量增长保持强劲,但由于越来越多厂商具有100G光模块的生产能力,其价格在2018年下降约50%,拖累销售额增长。

图表: 光模块迭代情况(电信市场2006-2022E;数据中心2015-2022E)

资料来源:Yole,中金公司研究部

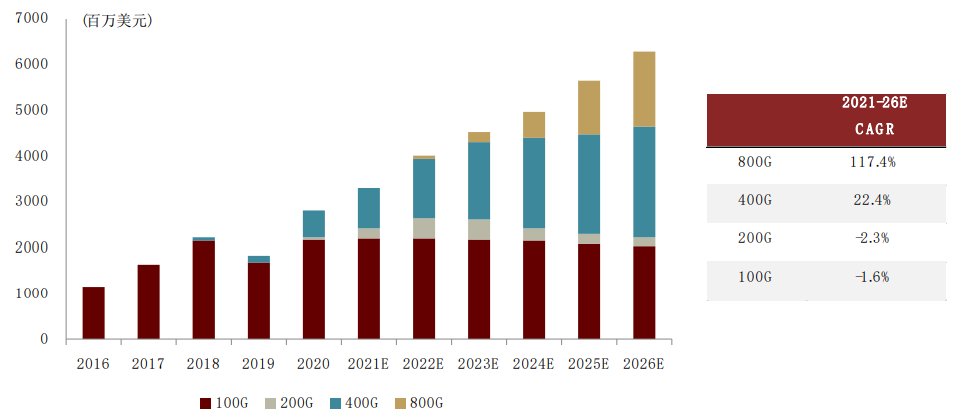

高速光模块是市场增长的主要驱动因素,北美部分互联网客户正式部署400G。根据LightCounting预测,400G光模块在100G及以上光模块市场营收中的占比将从2020年的20.9%提升至2026年的38.5%;800G光模块在100G及以上光模块市场营收中的占比将从2022年的1.8%提升至2026年的26.1%。

图表:100G/200G/400G/800G全球光模块市场营收预测

注:800G光模块CAGR为2022-26年

资料来源:LightCounting,中金公司研究部

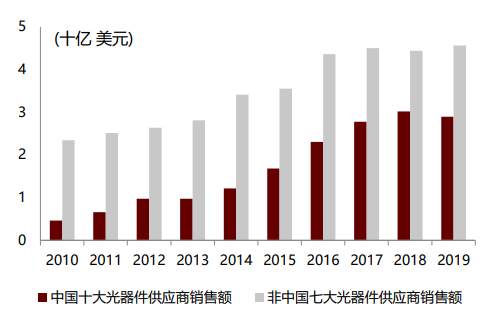

市场竞争格局:中国厂商份额提升

根据Yole的统计,2019年全球光模块市场CR10达到90%。头部厂商一般产品品类更丰富,占据大部分市场份额;尾部的10%市场则聚集了大批在某一细分领域精耕细作的厂商。据LightCounting数据,国内光模块市场发展迅速。至2020年中国光器件供应商销售额自2010年的5亿美元增长至80亿美元,近乎指数增长;此外2020年有6家中国厂商进入全球前十,分别是旭创、华为、海信、光迅、新易盛和华工。

图表:2020年全球十大光模块供应商变化情况(按销售额)

资料来源:LightCounting,中金公司研究部

近年来光通信领域呈现并购整合趋势,资本助力中国厂商外延扩展生产能力。自2001年以来,随着西方互联网泡沫破灭,用于电信业的光器件需求下降,供给过剩导致行业盈利水平下滑,光模块供应商将生产环节逐渐转移到人工成本较低的中国,以降低成本、维持生计。此后,中国企业快速积淀了光器件的制造经验,更多本土企业发展起来。近年来,剑桥、博创、天孚等越来越多的国产光器件厂商,在资本市场资金的支持下,收购了优质且估值合理的海外资产,不断拓宽产品线、拓展技术能力。我们观察到中国厂商正快速崛起,资本助力和厂商能力提升形成正循环,未来有望抢占更多的市场份额。

图表: 近年来行业重要并购事件

资料来源:ITTBank,中金公司研究部

图表: 中国十大和非中国七大光器件供应商销售额

资料来源:LightCounting,中金公司研究部

上游:核心光电芯片供给份额集中

光模块是由光器件(包括光收发组件)、功能电路和光电接口组件等封装而成。光器件包含有源器件、无源器件等,其中有源器件的核心是光收发组件,激光器、光探测器等以光芯片的形式封装在光收发组件中,是光模块中技术含量最高的部分。

图表: 光模块内部结构拆解

资料来源:OFWeek,中金公司研究部

激光器是光模块中的核心器件,其作用是将电流信号转换成激光的光信号输出,在一定程度上决定了光模块的性能。激光器芯片可进一步分为面发射(VCSEL)和边发射(FP、DFB、DBR、EML)。

探测器芯片负责将光信号转换成电流信号,可分为PIN型光电二极管和APD雪崩二极管,二者的区别是APD在PIN的基础上在本征区外多了一个雪崩区,能够更加灵敏地探测光生电流,适用于经过长距离传输的弱信号的探测,但其成本更高。

功能电路主要包括电芯片和PCB板等,一方面为光芯片提供配套支撑,另一方面可实现复杂的数字信号处理,如调制、相干信号控制、串并/并串转换等。

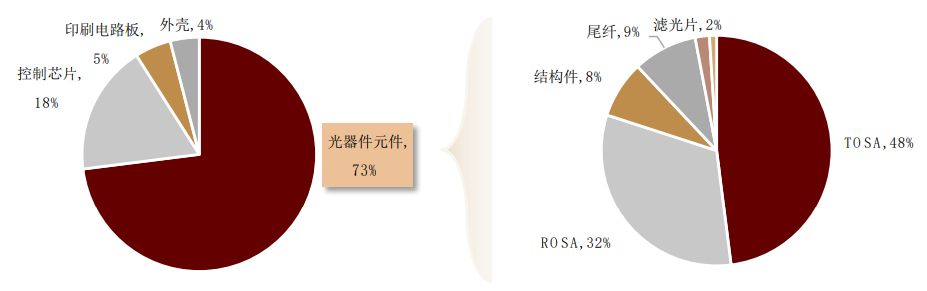

根据OFWeek数据(2018年),目前光模块的成本构成中,光器件元件占比达73%;其次是控制芯片(电芯片)占18%,而印刷电路板和外壳各占5%和4%。在光器件元件中,TOSA和ROSA有较高的技术壁垒,是主要成本所在,分别占48%和32%。

以光芯片的形式封装在光收发组件中,是光模块中技术含量最高的部分。

图表: 光模块材料成本构成(2018年)

资料来源:Funsso方烁科技,OFWeek,中金公司研究部

结合上游各环节的市场竞争格局、产能等情况,我们认为上游供应的核心环节在于高端激光器和高端电芯片(DSP等)。

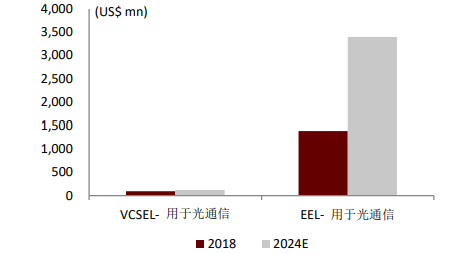

激光器:根据Yole预计,用于光通信的VCSEL和EEL边发射激光器全球市场规模将分别从2018年的0.92亿美元和13.85亿美元增长到2024年的1.2亿和30亿美元,CAGR分别为4.5%和13.7%。

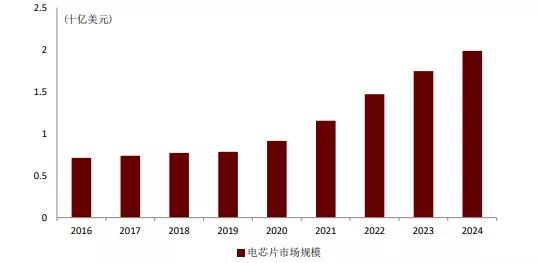

电芯片:虽然目前控制芯片在光模块成本构成中占比不算高,但随着光模块传输信号速率的提升,我们预计电芯片(主要是DSP芯片)的成本占比将逐步上升。光模块电芯片市场目前正达到拐点,LightCounting预计在2020-2024年将以20%的CAGR增长,而到2024年,用于以太网和AOC的PAM4 DSP芯片将占整个光模块电芯片市场份额的一半[1]。用于光模块的DSP芯片是门槛较高的电芯片,有能力进行生产的厂商在全球范围内只有博通、Inphi、Maxlinear等寥寥几家,市场份额较为集中。

图表: 全球固体光源市场规模预测

资料来源:YOLE,中金公司研究部

图表: 全球光模块电芯片市场规模预测

资料来源:LightCounting 2020,中金公司研究部

下游:5G部署迎来机遇,数通市场引领长期成长

数通场景:数据中心流量增长和叶脊架构部署驱动需求成长

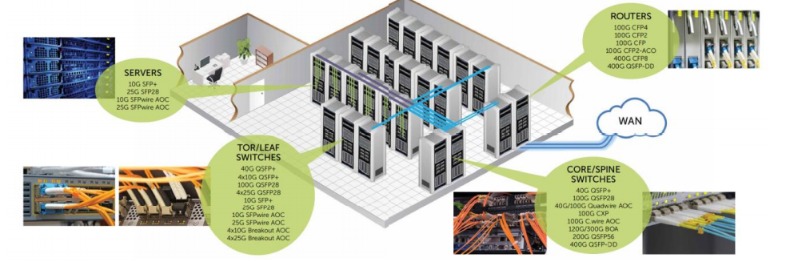

数通光模块主要用于服务器和交换机,以及各交换机之间的连接等。数据中心内部光模块需求的增长主要受到2个因素驱动:1)流量增长带动数据中心建设,推升服务器、交换机、光模块等设备需求量增长;2)数据中心整体架构的转变,由传统的三层网络架构转化为脊叶式架构,数据流量从南北向到东西向转变。

图表:光模块在数据中心的主要使用场景

资料来源:Finisar,中金公司研究部

驱动因素#1:DCN流量增长推动数通需求,高速率端口占比上升对ASP形成支撑。IDC预测2020年全球数据总量为40ZB,而据华为全球产业链展望报告预测,到2025年全球数据总量规模将达到180ZB。数据中心整体流量增长使得数据中心对网络IT设备和光模块需求持续提升。我们注意到近年服务器、交换机市场规模的持续增长,从侧面印证了数通光模块的需求增长。

驱动因素#2:我们预计数据流量从南北向到东西向的转变将带来更多的光模块需求。随着未来数据中心对低时延、高速率的需求,我们观察到数据中心内部架构将逐渐由传统的三层结构转向新型的二层脊叶(Spine-Leaf)结构。这种网络结构主要由脊交换层和叶交换层两部分组成,其最大的特点是每一个叶交换节点都与每一个脊交换节点相连,从而大大提升服务器间的通信效率,可降低时延。为确保通信顺畅,采用二层脊叶结构将增加交换机之间的连接数,将带来更多的光模块需求。

电信场景:5G基站建设直接拉动电信光模块需求

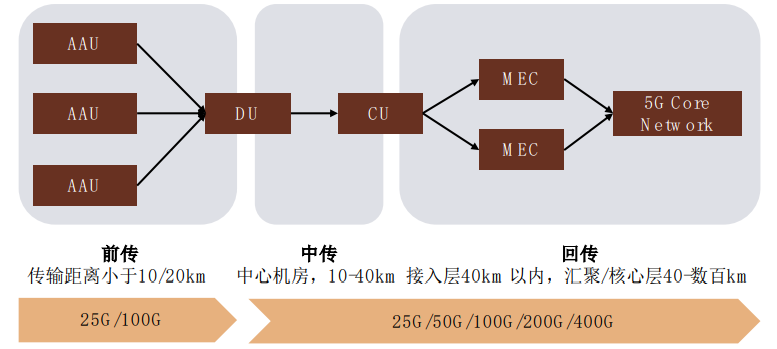

电信光模块主要用于接入网中基站建设的前传、中传,以及城域网和核心网内数据传输等,所需的光模块数量和基站数量关系密切。

5G网络目前对光模块的需求主要集中于25G和100G的光模块。前传对光模块速率要求不高,目前主要使用25G SFP28光模块,在AAU与DU的光纤连接场景中有灰光光纤直连或彩光波分复用(CWDM、DWDM、LWDM、MWDM)等多种方案可供选择。中回传对光模块速率要求较高,80km以上超长距离传输主要采用高速率相干光模块方案。中回传光模块产品高端,技术壁垒相对更高,因此竞争格局更优,利润率水平一般高于前回传产品。我国中回传光模块的主要供应商包括光迅、新易盛、旭创、海思等。

图表:5G建设中用到的光模块

资料来源:中国电信,CAICT,中金公司研究部

下游市场在成长性与周期性上存在差异,互联网客户将引领需求增长

我们认为,数通市场和电信市场的需求均存在周期性与成长性的叠加,但数通市场的成长性更明显,而电信市场周期性更显著。数通市场的成长性来源于互联网巨头为支撑业务发展的数据中心建设需求;周期性来自于互联网客户的库存周期。电信市场需求增长更多受到通信技术迭代带来的网络新建需求,而通信技术迭代及每一代的基础设施建设,本身就存在较长的周期。

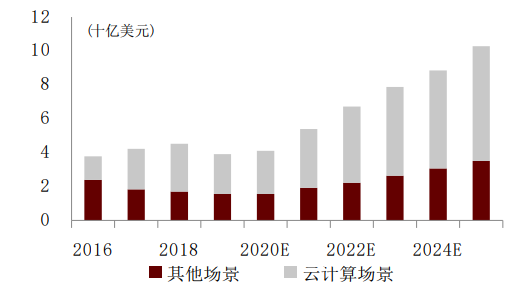

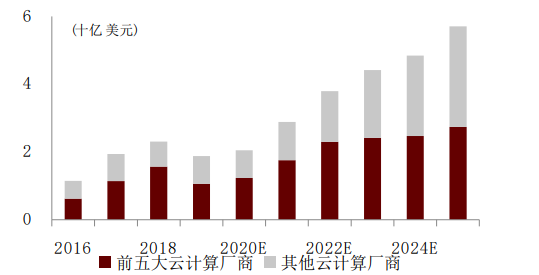

数通光模块需求增长更快,拉动整体光模块市场规模提升。LightCounting预计未来几年云计算厂商的基础设施支出将稳步爬升,但同时电信运营商/企业传统IT支出却表现平稳/逐年下滑,其预测数据显示云计算部门的支出将在2023-24年超越另外两个部门。下游客户支出规模的变化趋势差异,导致上游光模块市场中,云计算部门的占比从2016年的37%提升至2024年的66%。类似的,Yole预计2019-25年间,数通和电信光模块市场的CAGR分别为20%和7%。值得注意的是,LightCounting估测2019-2021年,全球云计算市场需求有超过60%来自于Top5的厂商(亚马逊、谷歌、Facebook、微软、阿里巴巴)。

综上,中长期看,我们认为云计算客户的需求将是光模块市场的主要增长点,因此在头部云计算客户侧占据更高份额的厂商有望随下游优质客户共同成长。

图表: 云计算场景在全球光模块市场占比提升

资料来源:LightCounting,中金公司研究部

图表: 全球Tier2及尾部云计算客户需求存在增长空间

资料来源:LightCounting,中金公司研究部

根据Factset数据,当前市场对光模块Top5云计算客户2021年资本开支之和的一致预期为1157亿美元,对应同比增速为15.8%;相比于一季度,一致预期上修了13%。2H21我们看好后疫情时代数字化进程加速,以及疫情改善有利于数据中心建设端的压力释放,维持对海外云厂商资本开支稳中向好的预判。

图表:光模块Top5云计算客户资本开支及一致预期情况

注:阿里巴巴2Q21资本开支数据尚未披露,当期同比增速口径仅涵盖剩余4家公司

资料来源:万得资讯,彭博资讯,Factset,中金公司研究部

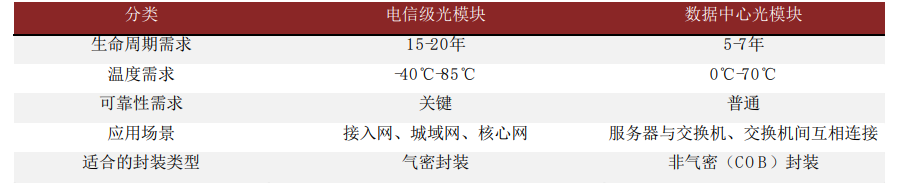

两个下游应用场景对光模块产品的性能要求存在区别,电信市场对可靠性要求更高,数通市场更注重性价比。电信级光模块一般要求光模块的寿命更长,为15-20年,工作的温度区间更广,为-40℃至85℃,可靠性的要求也更高,光收发组件适合采用气密封装;与之相比,数据中心光模块的寿命约为5-7年,温度区间为0℃-70℃,可靠性要求相对更低,TOSA/ROSA适合采用非气密封装。

图表:电信市场&数通市场光模块需求的区别

资料来源:OFweek,中金公司研究部

头部数通市场客户引领产品迭代升级。电信市场一般是标准先行,由国际标准化组织IEEE、ITU和OIF等制定出产品代际的标准后,运营商向设备商采购整体解决方案或直接集中采购光模块。数通市场则是需求先行,头部云计算客户的业务需求强劲,往往会率先对更高速率的光模块提出需求。根据LightCounting数据,2021年400G以太网光模块放量周期中,Top5云计算客户的需求占全球市场总需求近98%;类似的, 2025年800G成为Top5云计算客户以太网光模块采购中,销售额占比最高的产品,放量节奏明显快于市场整体。

图表:Top5云厂商以太网光模块需求

资料来源:LightCounting,中金公司研究部