追逐成长股,抛弃银保地。

“宁概念”节节攀升之时,跌跌不休的“银保地”却迎来史上少有的“股息率”高峰。

据统计,以最新收盘价和2020年分红数据计算,目前A股股息率超过10%的公司已多达17家,其中三湘印象股息率甚至高达24.92%。

对投资者来说,某一年的股息率高,可能并不代表以后也能照此收“息”。如果一家公司过去三年的股息率都保持较高水平,或许可以视为较好的标的。

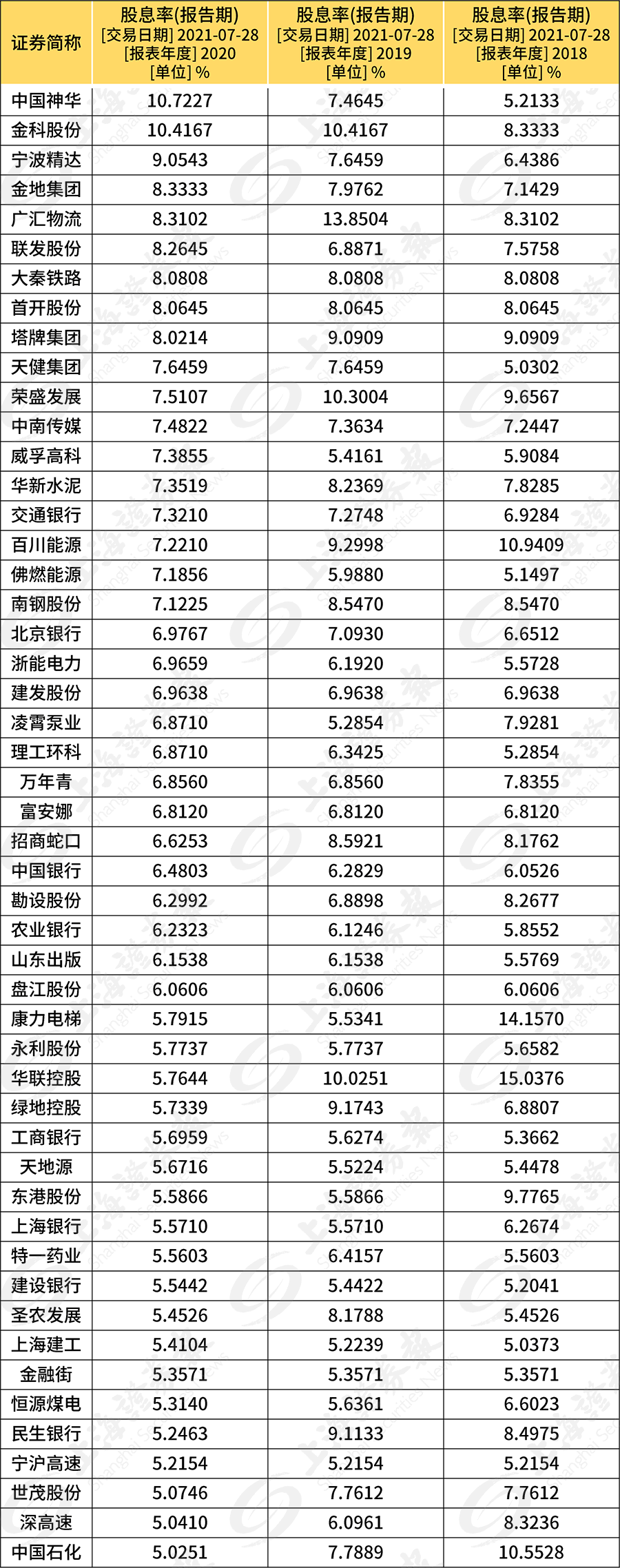

以过去三年股息率超过5%为标准,目前已有50家公司符合条件。

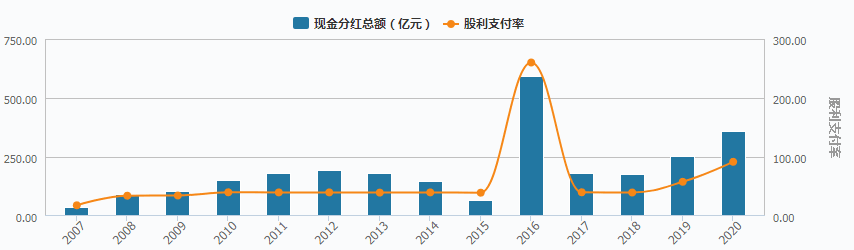

以中国神华为例,过去三年公司分红金额逐渐提高,每股股利(税前)分别为0.88元、1.26元、1.81元。股利支付率也是不断提高,分别为39.9%、57.94%、91.81%。

从上述表格可以看出,股息率较高的公司大多属于传统行业,例如煤炭、电力、银行、房地产等。

其中不少公司处于“杀估值”的阶段——即使业绩持续走好,市场依然不认为其值得买入,股价更是一路下滑。

例如,浙能电力过去三年都保持较高的分红水平,今年一季度业绩依然保持增长,公司股价却一再下跌,目前动态市盈率为6.7倍。

浙能电力这样的案例并不少见,尤其是今年以来市场看重成长机会,传统行业公司在高分红的情况下,依然得不到资金的青睐。

有着强劲盈利能力的股票,却在市场上遭遇明显的低估值,不少研究人士都对该现象有着自己的理解,他们的核心观点主要围绕“盈利无法持续”“行业没有前景”的要点展开。

有私募人士认为,房地产和基建投资的高增长时代已经过去,周期性行业的盈利能力持续性较差,这都是问题。

对于这些问题,不少私募人士表示,具体时间节点和变化范围几乎无从预测,但既然有长期风险,索性不再配置。

那么,股息率机会是否值得关注呢?

兴业证券研究报告曾对此进行了研究,其认为,从分红频率上来看,A股市场长期持续分红的高股息资产更容易获得超额收益。上汽集团从2009年至2018年连续10年持续分红,10年间其股价从2.38元上涨至2018年26.6元,2018年3月份股价创出接近34年的高点。

从分红比例来看,分红比例越高,波动性越大,越难获得超额收益。

具体到行业,研究报告指出,银行、地产等行业的高股息逻辑是,买得足够便宜,分红确定性要强;传统周期股的高股息逻辑是,关注周期弱化的核心资产配置价值。

中信证券认为,市场对于地产企业的担心,主要是盈利能力下降和资产负债表质量的担心。但部分企业经营十分稳健,资金成本上行压力极小,综合成本线也具备优势。房地产开发行业会长期存在,但产品结构甚至是产业参与者都会发生变化。

在经过漫长的股价调整之后,中信证券认为目前是优秀地产公司很好的投资时点,看好信用记录和业务结构适应新时代的龙头企业,推荐万科A(万科企业)、龙湖集团、保利地产、金地集团、碧桂园、华润置地、旭辉控股集团和招商蛇口。

掘金绩优股:

板块热点轮动频繁 低估值超跌绩优股能否逆袭?(附名单)

多家光刻胶公司上半年业绩同比翻番机构点赞这些绩优股

旅游板块业绩持续改善 8家公司中报预喜!5只绩优股获机构点赞!

锂茅等遭北上资金疯狂减仓 科技股获扎堆买入 连续3个月获加仓的绩优股仅13只

(原标题:极致行情带来极致机会?一批公司股息率超过10%)