最新收盘价139.9元,赎回价只有100.39元,一张差价近40元!再不操作,可能就白白损失了!

今天(7月5日),欣旺转债将迎来最后一个交易日和转股日,鉴于目前该转债市场价格与赎回价格相差巨大,市场人士提醒,如果债券持有人未能在今天收盘前完成转股或卖出,可能面临较大损失。

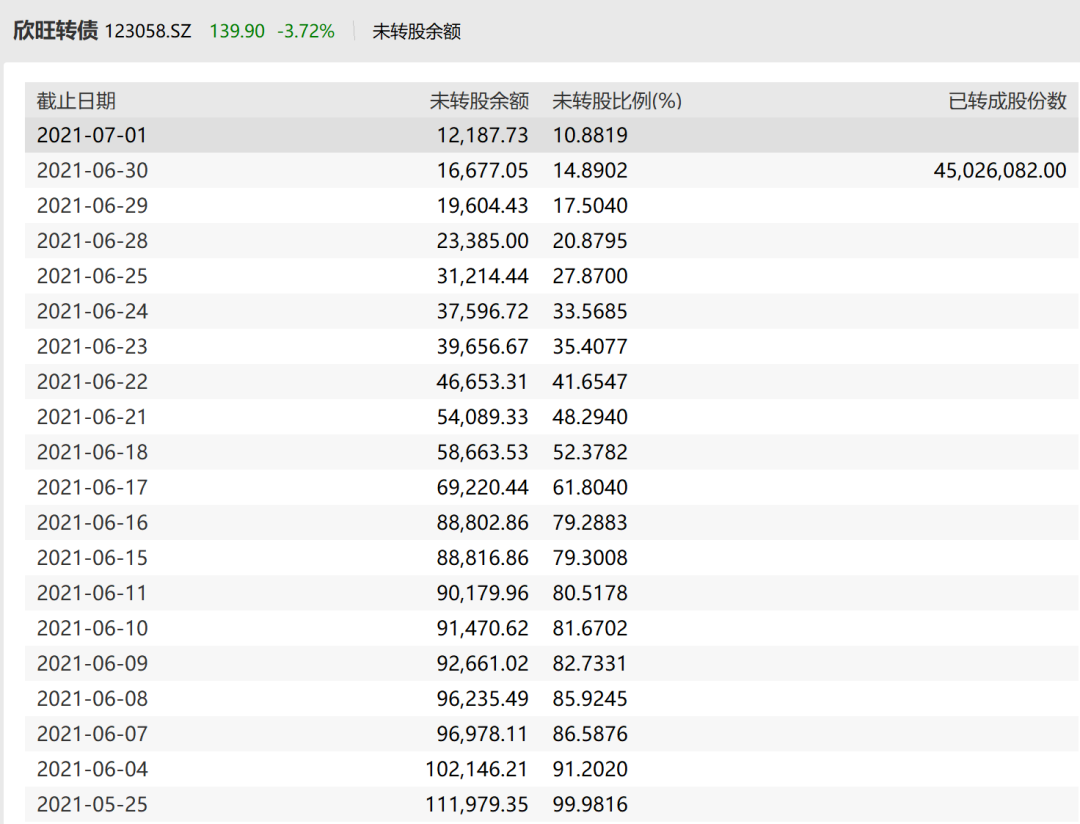

数据显示,截至7月1日,欣旺转债尚有1.22亿元余额,未转股比例超过10%。

来源:公告

今天是最后转股日和交易日

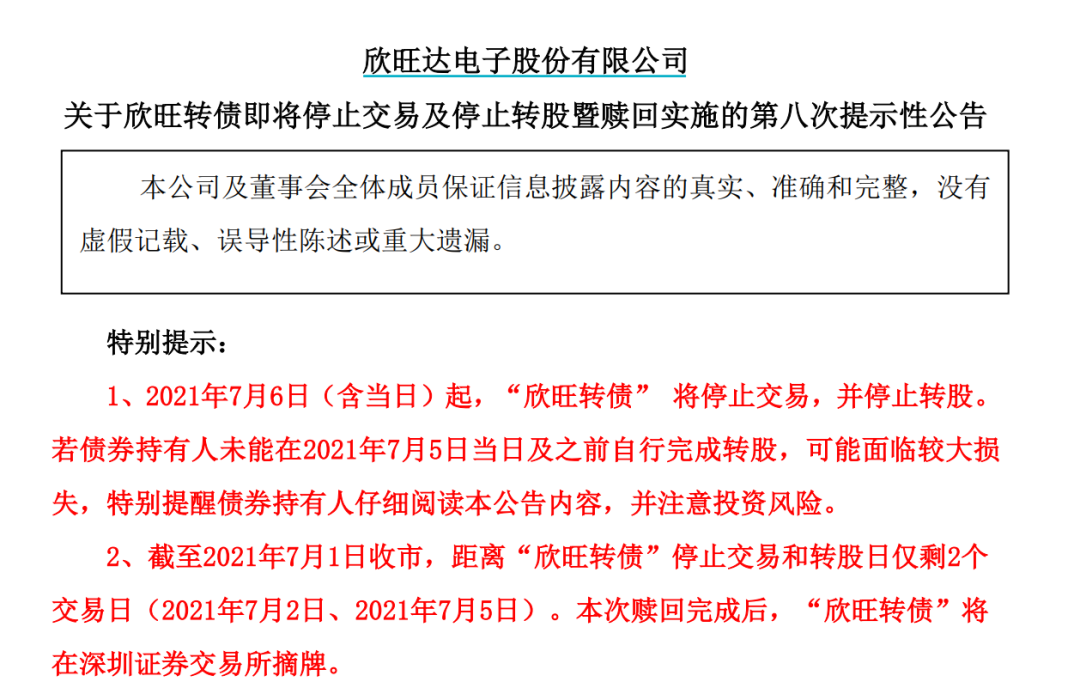

7月1日,创业板上市公司欣旺达再次发布提示公告,提醒投资者欣旺转债即将停止交易及停止转股暨赎回实施。

欣旺转债由欣旺达于2020年7月14日公开发行,总共1120万张,每张面值100元,发行总额11.2亿元,期限6年。债券代码“123058”。

今年1月20日起,欣旺转债进入转股期,投资者可实施转股。

按6年存续期计算,欣旺转债将于2026年7月13日到期。不过,前述提示公告提醒,2021年7月6日(含当日)起,欣旺转债将停止交易,并停止转股。7月5日是欣旺转债“谢幕”前的最后一个交易日。

这是因为,此前欣旺转债已触发强制赎回条款,并且发行人决定实施强制赎回。

“强制赎回”是发行人设置的条款,目的是促使投资人转股,以实现股权融资的目的。

以欣旺转债为例,其设置“有条件赎回条款”,约定在转股期内,当下述两种情形的任意一种出现时,公司有权决定按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债:

情形1:在本次发行的可转债转股期内,如果公司A股股票连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%)。

情形2:当本次发行的可转债未转股余额不足3000万元时。

今年4至6月,欣旺达走出一波上涨行情,具体看,欣旺达自4月29日至6月15日的连续30个交易日中,有15个交易日的收盘价格不低于当期转股价格的130%。情形1出现,欣旺转债强制赎回条款被触发。

据前述提示公告,欣旺达于6月16日召开董事会会议,审议通过了相关议案,决定行使欣旺转债提前赎回权。赎回登记日设为7月5日,赎回日设为7月6日,欣旺转债将从7月6日起停止交易和转股。

最新收盘价比赎回价高39%

根据募集说明书中约定,欣旺转债的强制赎回价格为100.39元/张(含当期应计利息,当期年利率为0.40%,且当期利息含税),扣税后的实际到手金额将更低。

前期,在欣旺达股票上涨过程中,欣旺转债的身价也随之上涨。6月11日最高涨至172.53元,此后有所回落,近期呈现偏弱震荡走势。

截至7月2日收盘,欣旺转债报139.900元,连续两日下跌。不过,相比赎回价,欣旺转债的最新收盘价依旧高出近40元,高出的比例约为39%。

前述公告提示,若债券持有人未能在2021年7月5日当日及之前自行完成转股,可能面临较大损失。

资料显示,目前欣旺转债转股价格为21.17元/股,也即1张100元的可转债,可以转换为约4.72张欣旺达股票。再乘以欣旺达最新收盘价(29.76元),每张转债的转股价值为140.5763元,比转债市场价格更高,当然,同样远高于100.390元的赎回价格。

100/21.17*29.76=140.576元

对于欣旺转债投资人来说,及时转股是最合适做法,及时卖出也是较好做法,坐等赎回无疑是最差的做法。

从转股进度上看,今年1月20日,欣旺达进入转股期,起初投资者转股意愿并不强,进入6月,随着股票价格冲高,转股进度明显加快。

欣旺达日前披露,今年第二季度,欣旺转债因转股减少金额为953038800元,减少数量9530388张,转股数量为45017132股。截至2021年第二季度末,尚未转股的可转债金额为166770500元,尚未转股的可转债数量为1667705张。

数据显示,7月1日,欣旺达未转股余额进一步降至12187.73万元,未转股比例为10.88%。投资者正在加速转股,不过,未转股余额仍有上亿元之多,投资者需要抓住最后的机会。

遗憾的是,以往在可转债面临强制赎回时,部分投资者忘记卖出或转股的情况并不少见。

(原标题:紧急提示!只剩最后一天 持仓不动当心损失百分之几十)